في أسبوع أرباح البنوك سهم جي بي مورجان الفرصة الأكبر

في ظل أسبوع نتائج أرباح البنوك الأنظار مشدودة صوب البنوك العملاقة في الولايات المتحدة والتي ستطلق العاصفة يوم الجمعة القادم.

إذ من المنتظر أن تعلن كل من بنك أوف أمريكا، سيتي جروب، جي بي مورجان تشيس، ويلز فارجوعن نتائجها المالية للربع الرابع من العام 2023

في هذا المقال، سأقوم بإجراء مقارنة بين بنك جي بي مورجان. (JPM) و بنك أوف أمريكا (BAC) و بنك ويلز فارجو (WFC).

حيث يظهر تقييم أكبر ثلاثة بنوك في الولايات المتحدة أن جي بي مورجان على أهبة الاستعداد للتفوق على الآخرين، حيث تفتخر بسعر عادل للسهم يبلغ حوالي 314.74 دولار. يمثل هذا الرقم زيادة بنسبة 85% عن سعر السهم الحالي البالغ 170 دولار.

على النقيض، يعتبر الآخران، بناءً على تقييماتهما، مسعّرين بشكل عادل. من المحتمل أن تحقق بنك أوف أمريكا عائدا سنويا بنسبة 20.6%، بينما قد تحقق ويلز فارجو عائدا بنسبة 18.3%. بالنظر إلى هذه الاعتبارات، أدعو إلى تصنيف “شراء قوي” لشركة جي بي مورجان.

نظرة عامة

النشاط التجاري

أن جي بي مورجان هي الأكثر اعتمادا على الخدمات المصرفية للأفراد، حيث تمثل 40.88% من صافي دخلها من هذه العمليات.

في المقابل، تظهر بنوك بنك أوق أمريكا وويلز فارجو اعتمادا أكبر على الخدمات المصرفية للشركات والاستثمارية، بنسب مئوية تبلغ 32.91% و 31.49% على التوالي. وتبرز ويلز فارجو كأكثر البنوك اعتمادا على الخدمات المصرفية التجارية، حيث تستمد 23.48% من صافي دخلها من هذا القطاع.

علاوة على ذلك، في مجال إدارة الأصول والثروات، يأتي بنك أوف أمريكا في الصدارة، حيث يمثل 13.24% من صافي الدخل.

إذا كنت تتساءل عن سبب تجاوز صافي الدخل الأساسي لشركة جي بي مورجان الآخرين، فذلك لأن صافي الدخل الأساسي لشركة جي بي مورجان يعكس فترة التسعة أشهر المنتهية، كما يكشف عنها في أرباحها للربع الثالث من عام 2023. بينما تمثل الأرقام الخاصة بالبنكين الآخرين ثلاثة أشهر فقط.

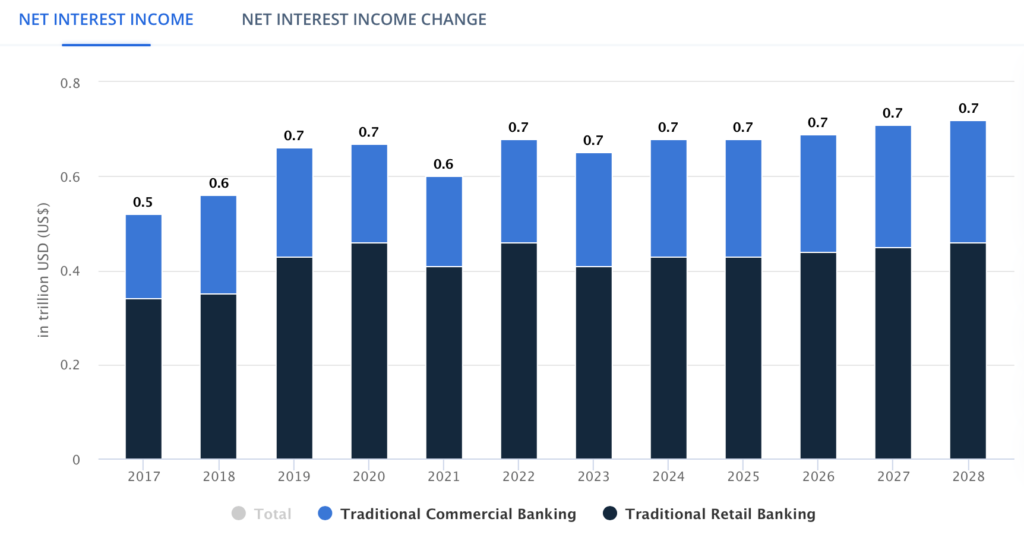

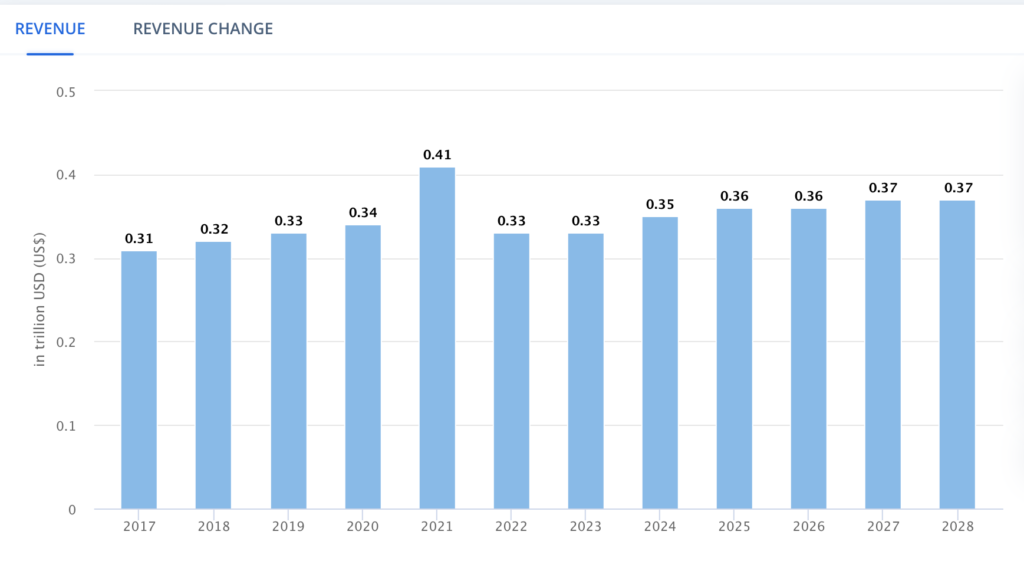

السوق

من المتوقع أن يشهد سوق الخدمات المصرفية التقليدية بالولايات المتحدة، الذي يضم الخدمات المصرفية التجارية وتجزئة الخدمات المصرفية، نمواً في صافي دخل الفائدة بنسبة 1.44% من 2024 إلى 2028. وفي الوقت نفسه، يتوقع أن ترتفع إيرادات الخدمات المصرفية الاستثمارية العالمية بمعدل نمو سنوي مركب يبلغ 1.40% خلال نفس الفترة.

تمثل هذه القطاعات أبطأ أسواق متنامية داخل صناعة الخدمات المصرفية، ويعود ذلك إلى حد كبير إلى نضج صناعة التمويل وعوامل التمايز الضئيلة.

على الرغم من البطء العام في النمو في هذه القطاعات، تتمتع جي بي مورجان بميزة استراتيجية، ويبرز البنك من خلال تقديم بعض بطاقات الائتمان الأكثر شعبية، بما في ذلك Chase Sapphire Reserve و Business Ink و Chase Freedom.

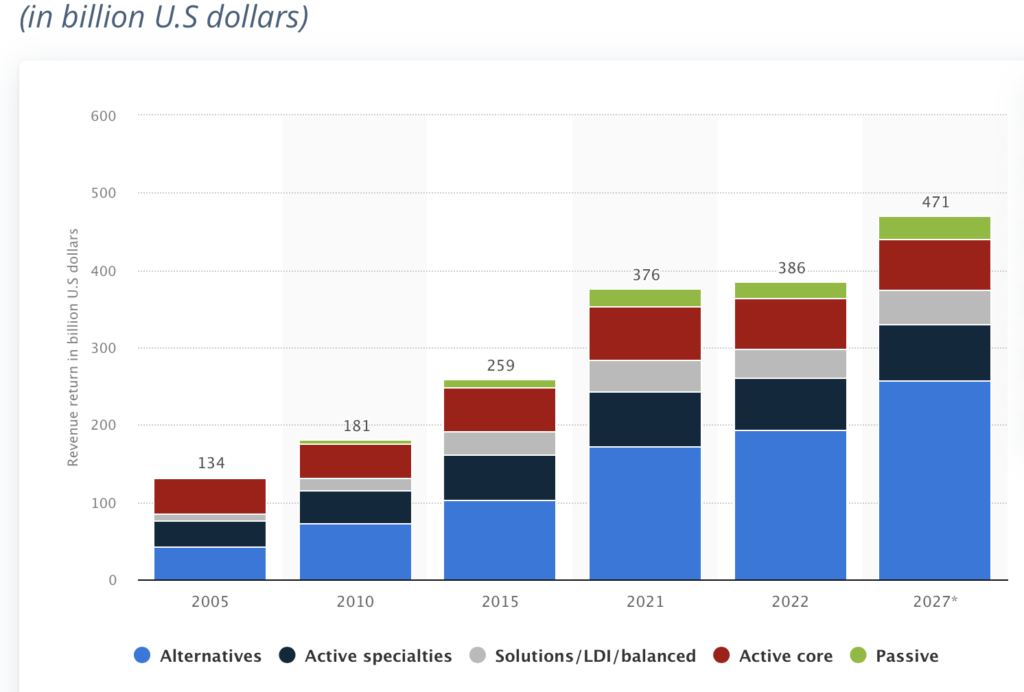

بالانتقال إلى قطاعات أخرى، فإن إدارة الأصول العالمية على أهبة الاستعداد لمعدل نمو جيد يبلغ 4.40% من 2022 إلى 2027. ومع ذلك، فإن السوق الأكثر ديناميكية المرتبطة بالبنوك الثلاثة هي إدارة الثروات العالمية، والتي من المتوقع أن تحقق نمو إيرادات مثيرا للإعجاب بنسبة 5.90% من 2024 إلى 2027. يمثل هذا إمكانية نمو أكثر قوة في هذه المجالات مقارنة بالقطاعات المصرفية التقليدية والاستثمارية الأبطأ نموا نسبيا.

البيانات المالية

بيانات الأرباح: تحتل جي بي مورجان الصدارة في معدل النمو السنوي للدخل، وعلى مدى الفترة 2017-2023 TTM، أظهرت جي بي مورجان نموا قويا في الإيرادات، بمعدل سنوي يبلغ 8.39%، متفوقة على بنك أوف أمريكا مع 2.60% و ويلز فارجو مع -1.84%. والجدير بالذكر أن جي بي مورجان تفتخر بأعلى إيرادات بين البنوك الثلاثة، حيث تصل إلى 142.4 مليار دولار.

علاوة على ذلك، أظهرت جي بي مورجان أداء متفوقا في نمو صافي الدخل خلال نفس الفترة. مع نمو صافي الدخل السنوي 18.28%، تتفوق جي بي مورجان بشكل كبير على بنك أوف أمريكا بنسبة 11.22% وتتفوق على النمو السلبي لويلز فارجو بنسبة -2.88%.

وفيما يتعلق بهامش صافي الدخل، تتوافق جي بي مورجان عن كثب مع بنك أوف أمريكا، حيث يبلغ هامش جي بي مورجان 35.98% مقارنة بهامش بنك أوف أمريكا البالغ 31.52%. ومع ذلك، تتخلف ويلز فارجو كثيرا بهامش يبلغ 24% فقط.

عند الانتقال إلى الميزانية العمومية، يتضح أن جميع البنوك الثلاثة تتمتع حاليا بصحة مالية قوية، خاصة عند مقارنتها بإجمالي ديونها.

في هذا الصدد، تمتلك جي بي مورجان نقدا أكثر من إجمالي الدين بمقدار 2.05 مرة، بينما تتبع بنك أوف أمريكا عن كثب بنسبة 1.90، وتقف ويلز فارجو عند 1.81.

ومع ذلك، عند تقييم الوضع فيما يتعلق بالودائع، تبرز بنك أوف أمريكا من خلال تغطية حوالي 70% منها بالنقد وما يعادله. تحتل جي بي مورجان المركز الثاني بنسبة 65%، بينما تتخلف ويلز فارجو عند 42%.

من المهم ملاحظة أن جميع الثلاثة هم عمالقة مصرفية سائلة وقوية، ومجهزة جيدا لتحمل أي أزمات مصرفية محتملة.

مخاطر الاستثمار في القطاع المصرفي الأمريكي أو جي بي مورجان

تدور المخاطر الرئيسية المرتبطة بهذه الأطروحة حول تحديات راسخة في صناعة الخدمات المصرفية، أهمها:

- المخاطر الدائمة لحملات سحب الودائع (Bank Runs): كما شهدنا في الأزمة المالية عام 2008، فإن البنوك الكبيرة أكثر عرضة لسوء الإدارة، وغالبا ما تعتمد على توقع إنقاذها من الحكومات أو المؤسسات الكبرى. ولسوء الحظ، يميل هذا التركيز على الإنقاذ إلى إعطاء الأولوية لحماية البنك نفسه على حماية حقوق المساهمين، مما قد يؤدي إلى خسائر كبيرة للمستثمرين.

- تشبع السوق: الارتفاع الكبير الأخير في حجم الودائع لدى البنوك الكبرى يرجع جزئيًا إلى فرار الأفراد من المقرضين الصغار بعد ذعر سحب الودائع في مارس 2023. ومع ذلك، قد يكون هذا الزخم عابرًا، وهناك احتمال عودة المودعين إلى المؤسسات الأصغر التي تقدم معدلات فائدة أكثر جاذبية في بيئة عالية الفائدة.

- الهبوط الشامل للسوق: يمثل الهبوط الكبير للسوق المالية العامة خطراً إضافياً، حيث يمكن أن يقلل بشكل كبير من عائدات إدارة الأصول والثروات. يعتمد هذا النموذج الإيرادات على عمولة مرتبطة بإجمالي قيمة الأصول المدارة (AUM). لذلك، إذا انخفضت قيمة هذه الأصول المدارة أثناء هبوط السوق، فإن العمولة المرتبطة بها ستمثل قيمة مالية منخفضة.

الخلاصة

إن التحليل الشامل لشركة جي بي مورجان وبنك أوف أميركا و ويلز فارجو يسلط الضوء على مسارات مميزة داخل قطاع الخدمات المصرفية. تظهر جي بي مورجان كأفضل أداء، حيث تظهر آفاق نمو متفوقة ونتيجة إجمالية مثيرة للإعجاب، مما يضعها في موقع “شراء قوي”.

مع سعر عادل متوقع يبلغ حوالي 314.74 دولارًا أمريكيًا وهدف مستقبلي طموح بحلول عام 2028 يبلغ 545.20 دولارًا أمريكيًا، مما يترجم إلى عوائد سنوية ملحوظة تبلغ 44.1٪. في حين قد تبدو هذه الأرقام طموحة، فإن فترة الإسقاط الممتدة تساهم في هذا التوقعات المتفائلة، مما يجعل جي بي مورجان فرصة استثمارية استثنائية.

من ناحية أخرى، فإن بنك أوف أمريكا و ويلز فارجو، بينما تقدمان مكاسب جيدة وعوائد سنوية محمودة، تتأخران قليلاً عن جي بي مورجان من حيث إمكانيات النمو. مع سعر عادل يبلغ 39.41 دولار أمريكي، يتم تصنيف بنك أوف أمريكا كـ “شراء”، متوقعة تحقيق عائد سنوي بنسبة 20.6٪. كما تحصل ويلز فارجو، التي تبلغ قيمتها 54.73 دولارًا أمريكيًا، على تصنيف “شراء”، مع عائد سنوي متوقع بنسبة 18.3٪ بحلول عام 2028.

تعكس هذه التصنيفات والأهداف فهما دقيقا لنقاط القوة والضعف وظروف السوق لكل بنك، مما يوفر للمستثمرين قاعدة مستنيرة لاتخاذ القرارات في التنقل عبر المشهد الديناميكي لصناعة الخدمات المصرفية.

اقرأ أيضا..

4 تعليقات