كيف تنوع محفظتك الاستثمارية في 2024؟

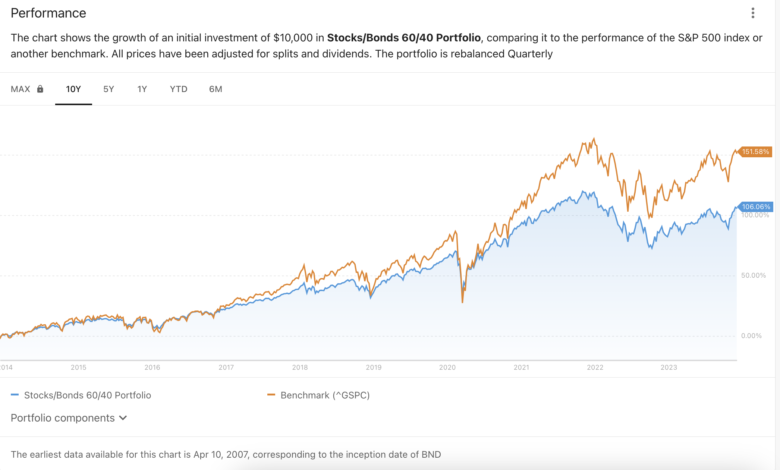

عند بناء محفظة استثمارية ناجحة، غالبا ما يكون أول ما يتبادر إلى الذهن هو التنويع. ويعد توزيع المحفظة بنسبة 40% للسندات و60% للأسهم مثارا للجدل الشديد، وعلى الرغم من أن تلك الطريقة تعاني من تقلبات مماثلة للمؤشر الرئيسي للأسهم مثل ستاندرد أند بورز، إلا أنه يبدو أنه الطريقة حققت أداء أقل خلال السنوات العشر الماضية.

هل يؤثر التنويع على عوائد المحفظة المالية؟

من المنطقي تقليل التقلبات في محفظتك الاستثمارية عن طريق توسيع نطاق استثماراتك لتشمل صناعات وأسواق وأصولا مختلفة. لكن هل سيؤثر ذلك على عائد المحفظة؟ هذا ما سنكتشفه!

سنلقي نظرة على إيجابيات وسلبيات ومخاطر تنويع محفظة الأسهم. ولكن قبل ذلك، ومع كل الحديث عن أسعار السندات مؤخرا، سنتعمق في ماهية العلاقة “الطبيعية” بين أسعار الأسهم والسندات.

علاقة أسعار الأسهم والسندات

على مدى العامين الماضيين، كانت أهم جوانب هذه العلاقة بين أسعار الفائدة وتقييمات الأسهم عدة مرات هي كالتالي:

- انخفاض التقييمات مع ارتفاع المعدلات: عندما ترتفع أسعار الفائدة، تنخفض قيم الأسهم لأن التدفقات النقدية المستقبلية تحتاج إلى الخصم بمعدل أعلى.

- بدائل مجدية للمستثمرين: توفر العوائد المرتفعة للسندات للمستثمرين بدائلًا ذات عوائد مجدية، مما يجعلهم أقل ميلا للاستثمار في الأسهم.

- ضغط على الشركات بسبب تكاليف الاقتراض: تؤدي الارتفاعات في معدلات الفائدة إلى زيادة تكاليف الاقتراض للشركات وعملائها، مما يؤثر على المبيعات والمصروفات والأرباح، وبالتالي ينخفض الطلب على الأسهم.

وهذا هو السبب في ارتفاع العلاقة بين أسعار الأسهم والسندات بشكل كبير في عام 2022. تذكير: أسعار السندات مرتبطة عكسياً بعوائد السندات. أي أنه عندما ترتفع عوائد السندات، تنخفض أسعارها والعكس صحيح.

وبعد أن تجاوزنا أكبر زيادات في الفائدة (نأمل!) في 2023، كان من المفيد النظر إلى العلاقة بين أسعار السندات والأسهم على مدى فترات زمنية أطول.

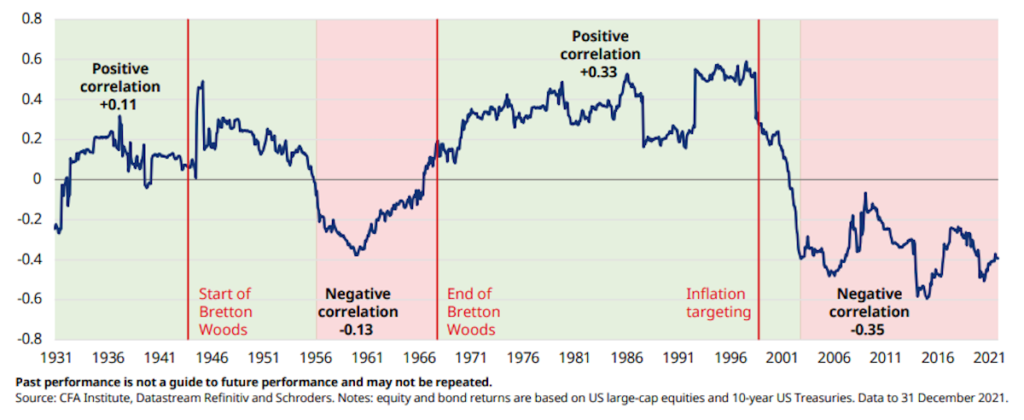

يظهر الرسم البياني أدناه، من Schroeders، الارتباط بين عوائد السندات والأسهم من عام 1931 إلى عام 2021. عندما يكون الخط فوق الصفر، تتحرك أسعار الأسهم والسندات معًا، لذلك:

العوائد المرتفعة = أسعار سندات منخفضة = أسعار أسهم منخفضة، والعكس صحيح.

عندما يكون الخط أقل من الصفر، يكون هناك ارتباط سلبي، لذلك:

العوائد المرتفعة = أسعار سندات منخفضة = أسعار الأسهم مرتفعة.

يظهر الرسم البياني أنه كانت هناك فترات مميزة جدا من الارتباط الإيجابي والسلبي، لكن في معظم الأوقات يكون الارتباط منخفضا جدا.

إذن، ما الاستنتاج الذي يمكن استخلاصه من هذا؟

بشكل عام، يؤدي ارتفاع التضخم وارتفاع أسعار الفائدة إلى ارتباط إيجابي. عندما يكون التضخم منخفضا ومستقرا، يكون الارتباط أكثر ميلا إلى أن يكون سلبيا.

في الماضي، لم تكن تغيرات أسعار السندات قريبة من الأهمية التي كانت عليها في العامين الماضيين، لذلك لعبت عوامل أخرى دورًا. على سبيل المثال، من عام 2002 إلى عام 2021، كانت السندات تُعتبر ملاذًا آمنًا، لذلك تحركت الأموال ذهابًا وإيابًا بين السوقين مع زيادة وانخفاض الرغبة في المخاطرة.

سبب إشارتنا إلى هذا هو أن العلاقة يمكن أن تتغير بمرور الوقت. كان الارتباط إيجابيا بالنسبة لمعظم عام 2022، وقد عاد إلى الإيجابية مرة أخرى منذ يوليو. هذا يمكن أن يخلق انطباعا بأن عوائد السندات ستستمر في تحديد ما يحدث مع الأسهم – وهذا قد لا يكون صحيحا.

مميزات وعيوب التنويع

لفت انتباهنا مؤخرا نقد المستثمر الراحل تشارلي مونجر للتنويع، وأشار مونجر بصدق إلى أنه من الأسهل العثور على 5 أسهم رائعة من 100. كما أشار وارن بافيت إلى أنه مع عدد أقل من الأسهم، ستفكر بشكل أكثر كثافة في كل عمل.

لكن هناك بعض المواقف حيث يكون التنويع المدروس منطقيا. على وجه الخصوص، تحتاج إلى التفكير في أنواع الأسهم التي تمتلكها ومقدار التقلب الذي يمكنك تحمله.

تشتري Berkshire Hathaway المملوكة لوارين بافيت شركات مستقرة نسبيا تتداول عادة على مضاعفات التقييم، لكن حتى هذه الأسهم شهدت بعض التصحيحات الكبيرة. إذا كنت تمتلك أسهما للنمو تتداول على تقييمات أعلى، يمكنك توقع تقلب أكبر. وإذا من المحتمل أن يؤدي تذبذب المحفظة إلى الذعر أو اتخاذ قرارات عاطفية، فهذا سبب آخر لتنويع استثماراتك.

مع وضع ذلك في الاعتبار، إليك بعض الأفكار حول التنويع …

أنواع التنويع

يمكنك تنويع استثماراتك عبر فئات الأصول، وداخل سوق الأسهم. ترتبط معظم الأسهم ببعضها البعض إلى حد ما، وتزداد درجة الارتباط بين الأسهم خلال فترات الهبوط.

لذلك، حتى تحقق تنويعا حقيقيا، تحتاج إلى التفكير في فئات أصول أخرى مثل الذهب والسندات والنقود، ولكن هناك تقصير هنا، حيث تتفوق أسهم الشركات على هذه الفئات من الأصول على المدى الطويل – لذلك من المحتمل أن يعمل هذا التنويع على تقليل العوائد.

داخل سوق الأسهم، هناك العديد من الطرق للتنويع، بما في ذلك:

️ القطاعات والصناعات: على سبيل المثال، يمكنك الاستثمار في قطاعات مختلفة مثل التكنولوجيا والرعاية الصحية والتمويل.

أسلوب الاستثمار: يمكنك الاستثمار في أسهم قيمة أو نمو أو دورية أو توزيعات أرباح.

الحجم: يمكنك الاستثمار في شركات كبرى (large caps) أو شركات صغيرة (small caps).

التعرض الإقليمي: يمكنك الاستثمار في الأسواق الأمريكية والأوروبية والآسيوية وغيرها.

التعرض للعملات وأسعار الفائدة: يمكنك الاستثمار في أصول مقومة بعملات مختلفة أو حساسة لتغيرات أسعار الفائدة.

كم من الأسهم كافية لتحقيق التنويع في المحفظة؟

بافتراض أن المحفظة تحتوي على أسهم عبر عدة قطاعات، يمكن تنويع مخاطر الشركة والقطاع المحددة فقط إلى حد معين. بعد ذلك، سيظل المحفظة معرضة لمخاطر السوق بغض النظر عن عدد الأسهم.

وتشير الأبحاث إلى أن فوائد التنويع تتضاءل بسرعة عندما يتجاوز المحفظة 20 إلى 25 سهما، ولكن هل يعني هذا أنك يجب أن تستهدف محفظة من 20 إلى 25 سهما؟ ليس بالضرورة، ودعونا نلق نظرة على السبب.

إذا قررت “توزيع المخاطر” عبر عدد كبير من الأسهم، فهناك خطر ألا تجري البحث المطلوب قبل شراء كل من تلك الأسهم.

إذا كنت تستثمر 2% فقط أو نحو ذلك في كل شركة، فلن يكون لقرار سيء تأثير كبير على المحفظة. المشكلة هي أنه يمكن أن ينتهي بك الأمر إلى ارتكاب الكثير من هذه الأخطاء، بسبب البحث السيئ، والتي يمكن أن تؤدي إلى خسائر كبيرة.

خطأ آخر هو التنويع عبر مجموعة من الشركات التي تحمل مخاطر متشابهة. في نهاية عام 2021، كان لدى العديد من المستثمرين محافظ مليئة بسهم شركات البرمجيات سريعة النمو. في حين تم توزيع المخاطر على عدة أسهم، فقد تعرضوا جميعًا لمخاطر التقييم نفسها.

صناديق الاستثمار المتداولة هي طريقة سهلة للتنويع

صناديق الاستثمار المتداولة التي تتبع مؤشرات السوق مثل S&P 500 و FTSE 100 متنوعة بالفعل. في الواقع، إنها متنوعة جدا.

ومع ذلك، لا يمكنك تحقيق عوائد تتفوق على السوق من خلال تتبع السوق. يختار الكثير من المستثمرين امتلاك صندوق أو صندوقين من صناديق الاستثمار المتداولة وحفنة من الأسهم، مما يمنحك القليل من كليهما.

يمكن أن تكون صناديق الاستثمار المتداولة أيضا طريقة رائعة للحصول على بعض التعرض الإقليمي للأسواق التي قد لا يتمكن وسيطك من الوصول إليها.

تعد صناديق الاستثمار المتداولة أيضا مفيدة إذا كنت تقوم ببناء محفظة استثمارية. عند البدء، يمكنك استثمار جزء كبير من حسابك، 50% إلى 75% على سبيل المثال، في صندوق استثمار متداول، ثم تحويل هذا التخصيص تدريجيا إلى أسهم فردية. من خلال القيام بذلك، ستستثمر في السوق، ولكن يمكنك أيضًا التحلي بالصبر وانتظار الفرص العظيمة التي تلبي معاييرك للاستثمار.

اقرأ أيضا..

6 تعليقات