دليل أنواع ونماذج الشموع اليابانية، كيفية قرائتها للمبتدئين

الشموع اليابانية هي أحد أنواع الرسوم البيانية التي يستخدمها المحللون للمساعدة في تحديد اتجاه الأسهم أو الأوراق المالية أو العملات في الأسواق. وأصبحت اليوم أحد أكثر الطرق شيوعاً لتحليل حركة السعر وأنماطه المختلفة على مختلف المستويات الزمنية. ولكن الشموع اليابانية ليست مجرد طريقه لوصف حركة السعر، بل علم الشموع اليابانية تطور ليقدم طرق مختلفة للتداول وتكوين الاستراتيجيات التي تمكنك من استخدامها منفردة أو مع أدوات تحليلية أخرى.

تلعب الشموع اليابانية دور حاسم في عملية اتخاذ القرارات الاستثمارية في الأسواق المالية، ويلجأ إليها المستثمرين بكافة فئاتهم سواء المبتدئين أو ذوي الخبرة. فالشموع اليابانية أحد أهم أدوات علم التحليل الفني والتي يمكن استخدامها في معظم استراتيجيات التداول والمضاربة.

الشموع اليابانية: مقدمة

الشموع الياباني هي أحد أنواع الرسوم البيانية التي تستخدم لوصف اتجاه حركة السعر وتفاصيل تحركاته سواء سعر الافتتاح والاغلاق أو أعلى وأدنى سعر سجله خلال فترة زمنية محددة، وتتشابه وظائفها مع أنواع الرسوم البيانية الأخرى، ولكن تميزت الشموع اليابانية بسرعة انتشارها واستخدماها من قبل المستثمرين والمتداولين وذلك بسبب سهولة عرضها لبيانات حركة السعر وسهولة استخدامها في استراتيجيات التداول المختلفة.

تم تسمية الشموع اليابانية بهذا الاسم بسبب استخدامها من قبل تجار الأرز في اليابان منذ قرون عديدة، قبل أن يتم تقديمها على كونها أسلوب لوصف الرسم البياني وتحليل حركة الأسعار في أواخر القرن الـ 19، ولكن لم يتوقف استخدام الشموع اليابانية عند هذا الحد فقد تم استخدام الأشكال التي تكونها الشموع اليابانية لتكوين أنماط معينة استخدمها المتداولين كإشارات لتغيرات في حركة السعر.

الشموع اليابانية تقدم أنماط مختلفة سواء نمط فردي أو زوجي أو ثلاثي، ولكن قبل أن تعرف على هذه الأنماط لابد ان ندرس شكل الشمعة اليابانية نفسه ومعرفة كيفية قراءة الشموع وما تدل عليه أشكالها المختلفة.

قراءة الشموع اليابانية

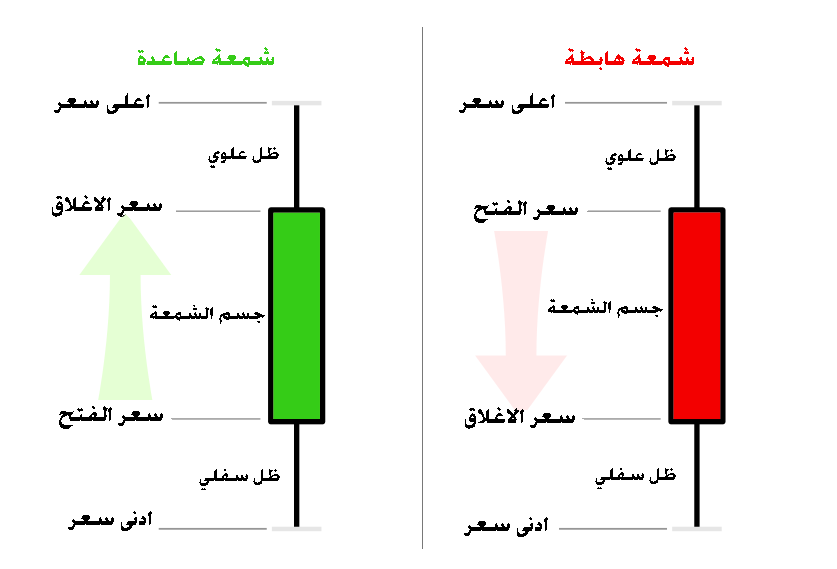

تتكون الشمعة السعرية من 3 عناصر: الجسم واللون والظل. فجسم الشمعة يحدد سعر افتتاح الجلسة وسعر اغلاقها، ولون الشمعة يحدد اتجاه حركة السعر لأعلى أو لأسفل، بينما يمثل ظل الشمعة الذي يكون أعلى وأسفل الشمعة على أعلى سعر وأدنى سعر تم تسجيله خلال الجلسة.

- يمكن استخدام ألوان مختلفة في الشموع اليابانية وجرت العادة على استخدام اللون الأبيض بالنسبة للشمعة التي تدل على الاتجاه الصاعد واللون الأسود على الشمعة التي تدل على الاتجاه الهابط، كما يمكن استخدام اللون الأخضر للشمعة الصاعدة واللون الأحمر للشمعة الهابطة وهكذا.

- بالنسبة لشمعة الاتجاه الصاعد فإن طرف الجسم السفلي يمثل سعر افتتاح الجلسة وطرف الجسم العلوي يمثل سعر اغلاق الجلسة، ويكون العكس في شمعة الاتجاه الهابط، فإن طرف الجسم السفلي يمثل سعر الاغلاق وطرف الجسم العلوي يمثل سعر الافتتاح.

- ظل الشمعة العلوي يمثل أعلى سعر تم تسجيله في الجلسة سواء كانت الشمعة صاعدة أم هابطة، بينما يمثل الظل السفلي للشمعة أدنى سعر تم تسجيله في الجلسة أيا كان اتجاه الشمعة صاعد أم هابط.

- حجم الجسم مهم بالنسبة للشمعة السعرية لأنه كلما زاد حجم الجسم زادت حركة السعر والضغط أثناء التداول. ومن ثم يشير جسم الشمعة الصاعدة الطويل إلى ضغط شراء كبير، بينما يظهر جسم الشمعة الهابطة الطويل إلى ضغط بيع متزايد.

- يمكن استخدام حجم جسم الشمعة في قياس معنويات السوق وتوجهاته خاصة عند استخدام شمعة لفترة زمنية طويل مثل يوم أو أسبوع أو شهر، بينما الشموع ذات الفترات الزمنية الأقل من يوم تكون أقل أهمية بسبب التذبذب الناتج عن التدفقات النقدية العشوائية خلال يوم التداول، وهو لا يعكس توجه محدد للسوق.

- ظل الشمعة الطويل بالنسبة لطول جسم الشمعة سواء في الشمعة الصاعدة أو الهابطة يدل على الصراع بين البائعين والمشترين خلال جلسة التداول، ويدل على إمكانية تغير الاتجاه الحالي أو انعكاسه.

- ظل الشمعة القصير بالنسبة لطول جسم الشمعة سواء في الشمعة الصاعدة أو الهابطة يدل أن اتجاه الشمعة الحالي هو الاتجاه الحاسم في السوق مما يزيد من احتمالية استمراره.

- التوازن بين طول الظل وحجم جسم الشمعة يدل على وجود صراع بدرجة أقل بين البائعين والمشترين، وإذا كانت الشمعة هابطة يكون البائعين قد حسموا الأمر بشكل بسيط، وإذا كانت الشمعة صاعدة يكون المشترين قد حسموا الأمر بشكل بسيط.

أنواع الشموع اليابانية وتوقع الاتجاهات

من أجل الاستفادة من أنماط وأشكال الشموع اليابانية تم تقسيمها إلى أنواع تعتمد على عدد الشموع اللازمة لتعطيك إشارة واضحة في السوق، فهناك نماذج للشموع اليابانية المفردة والمزدوج والثلاثية، وفي كل نوع من أنواع الشموع اليابانية يتم تقسيم الإشارات التي تعطيها الشموع إلى انعكاسية أو استمرارية.

- الاستخدام الأهم للشموع اليابانية في التداول يكون لتحديد الاتجاه، سواء انعكاس الاتجاه الحالي وتكون إشارة عكسية أو تأكيد استمرار الاتجاه الحالي بعد فترة من التحرك العرضي وتكون إشارة استمرارية.

- الإشارة العكسية الصاعدة تعني تشكل نمط من الشموع اليابانية سواء فردي أو زوجي أو ثلاثي يكون في نهاية اتجاه هابط في السوق، ليعطي إشارة تفيد انعكاس حركة السعر لأعلى.

- الإشارة العكسية الهابطة تعني تشكل نمط من الشموع اليابانية سواء فردي أو زوجي أو ثلاثي يكون في نهاية اتجاه صاعد في السوق، ليعطي إشارة تفيد انعكاس حركة السعر لأسفل.

- هناك إشارة استمرارية تدل على استمرار حركة السعر على نفس الاتجاه الحالي سواء صاعد أو هابط، وتساعد هذه الإشارة من الشموع اليابانية على تحديد المستثمرين لفترة هدوء وتذبذب السعر في السوق قبل استكمال الحركة السابقة.

نماذج الشموع اليابانية المفردة

هي أحد أسهل نماذج الشموع اليابانية والأكثر انتشارا واستخداما بين المتداولين، ويكون النموذج مكون من شمعة واحدة فقط.

شمعة القمة المستديرة (حيادية)

وهو نمط يتكون من شمعة سعرية يكون حجم جسمها قصير وتمتلك ظل علوي وسفلي متساوي يتخطى حجم الشمعة، ويدل هذا النمط على عدم اتخاذ قرار في السوق بسبب التساوي بين قوى البيع والشراء، وبالتالي يتم تفسير هذا النمط على كونه فترة تغير في توجه السعر.

نموذج القمة المستديرة في حد ذاته حيادي لا يعكس حركة السعر ولكنه يعد تمهيد لحدوث هذا التغير لأنه عبارة عن ضعف في الاتجاه الحالي في السعر.

شمعة دوجي (حيادية)

وهو نمط يتكون من شمعة سعرية يكون حجم جسمها منعدم تقريبا بمعنى أن سعر الافتتاح وسعر الاغلاق عند نفس النقطة أو متقارب بشكل كبير لتكون الشمعة بدون جسم ويكون الظل مختلف الطول.

تمثل شمعة دوجي صراع بين البائعين والمشترين دون ربح أي طرف منهما وتعد شمعة دوجي وحدها إشارة محايدة ولكنها تستخدم مع أنماط أخرى لتكوين أنماط انعكاسية، وعند تكون شمعة دوجي في نهاية اتجاه صاعد أو هابط قد تعني احتمالية كبيرة لانتهاء هذا الاتجاه.

أنواع شمعة دوجي:

- شمعة دوجي طويلة الأرجل (Long-legged Doji): يكون لها ظل علوي وسفلس طويل.

- شمعة جريفستون دوجي (Gravestone Doji): يكون لها ظل علوي فقط بدون ظل سفلي او ظل سفلي قصير.

- شمعة دراجون فلاي دوجي (Dragonfly Doji): يكون لها ظل سفلي فقط بدون ظل علوي او ظل علوي قصير.

- شمعة دوجي ذو الأربعة أسعار (Four-price Doji): ليس لها ظل علوي أو سفلي.

شمعة ماربوزو (انعكاسية)

هي شمعة سعرية تكون عبارة عن جسم الشمعة فقط بدون وجود ظل علوي أو سفلي، وتدل على قوة الاتجاه في السوق سواء الصعود أو الهبوط، بسبب سيطرة البائعين أو المشترين على حركة السعر.

شمعة ماربوزو الصاعدة يكون سعر الافتتاح هو نفسه أدنى سعر ويكون سعر الاغلاق هو نفسه أعلى سعر، بينما شمعة ماربوزو الهابطة يكون سعر الافتتاح هو نفسه أعلى سعر ويكون سعر الاغلاق هو نفسه أدنى سعر. ويفضل انتظار تأكيد على انعكاس حركة السعر إلى الصعود أو الهبوط بعد شمعة ماربوزو.

شمعة المطرقة (انعكاسية)

هي عبارة عن شمعة سعرية ذات جسم قصير ولها ظل سفلي طويل ويجب أن يكون جسم الشمعة أصغر مرتين أو ثلاث مرات من طول الظل السفلي.

تأتي شمعة المطرقة في نهاية اتجاه هابط وتعد إشارة لعكس الاتجاه إلى الصعود، حيث تدل على أن قوى البيع قد انتهت بتسجيل أدنى مستوى لتعود قوى الشراء إلى التزايد لتدفع السعر لأعلى ليغلق عند مستوى مرتفع بعيدا عن أدنى مستوى تم تسجيله. ويفضل انتظار تأكيد على انعكاس حركة السعر إلى الصعود بعد شمعة المطرقة.

شمعة المطرقة المقلوبة (انعكاسية)

تعد مماثلة لنموذج شمعة المطرقة ولكن الفارق أن شكل الشمعة يعكون معكوس حيث يكون ظل الشمعة علوي، وتأتي شمعة المطرقة المقلوبة في نهاية اتجاه هابط وتعد إشارة لعكس الاتجاه إلى الصعود. ويفضل انتظار تأكيد على انعكاس حركة السعر إلى الصعود بعد شمعة المطرقة المقلوبة.

شمعة الرجل المشنوق (انعكاسية)

هي شمعة مطابقة لشمعة المطرقة ولكن الفارق الوحيد بينهما أن شمعة الرجل المشنوق تأتي في نهاية اتجاه صاعد وتعد إشارة على عكس الاتجاه نحو الأسفل على عكس شمعة المطرقة.

الشمعة تدل على انتهاء سيطرة قوى الشراء على السوق بعد أن واجهوا مقاومة قوية. ولم يستمر السعر في الاتجاه الصاعد. ما يدل على أن اتجاه السعر على وشك أن يتغير. وإذا كان شمعة الرجل المشنوق شمعة هابطة تعد إشارة أقوى على إمكانية انعكاس السوق مقارنة مع إذا كانت الشمعة صاعدة. ويفضل انتظار تأكيد على انعكاس حركة السعر إلى الهبوط بعد شمعة الرجل المشنوق.

شمعة الشهاب (انعكاسية)

هي شمعة مطابقة لشمعة المطرقة المقلوبة ولكن الفارق الوحيد بينهما أن شمعة الشهاب تأتي في نهاية اتجاه صاعد وتعد إشارة على عكس الاتجاه نحو الأسفل على عكس شمعة المطرقة المقلوبة.

تتشكل شمعة الشهاب عادة بعد فجوة سعرية صاعدة ثم يقوم السعر بالهبوط متجاوزاً سعر الافتتاح ويغلق أدناه. ويمكن أن تغلق شمعة الشهاب أعلى الفجوة وتكون شمعة صاعدة أو أسفل الفجوة وتكون شمعة هابطة، ولكن كلا الشمعتين يشير إلى أن الانعكاس قد يكون وشيكاً. ويفضل انتظار تأكيد على انعكاس حركة السعر إلى الهبوط بعد شمعة الشهاب.

أنماط الشموع اليابانية المزدوجة

هي أنماط تعطي إشارات مكونة من شمعتين سعريتين تكون فيما بينهما منطقة انعكاس محتملة للاتجاه الحالي في السوق.

نمط شمعة الابتلاع (انعكاس)

هو نمط انعكاسي مكون من شمعتين يمكن أن يكون إيجابي أو سلبي، فالنمط الإيجابي يأتي في نهاية اتجاه هابط للسعر ويكون عبارة عن شمعة صاعدة ذات جسم كبير تبتلع الشمعة السابقة لها والتي تكون هابطة.

وكلما كان جسم الشمعة الصاعدة كبير كان ابتلاعها للشمعة السابقة لها أكبر وبالتالي يزداد قوة النمط الصاعد ويكون قادر على عكس اتجاه السعر لأعلى، خاصة إذا جاء النمط عند مستوى دعم قوي أو في نهاية اتجاه هابط ممتد أو كليهما، الأمر الذي يزيد من فرص الانعكاس.

بينما النمط السلبي لشمعة الابتلاع يأتي في نهاية اتجاه صاعد ويكون عبارة عن شمعة هابطة ذات جسم كبير تبتلع الشمعة السابقة لها والتي تكون صاعدة.

وكلما كان جسم الشمعة الهابطة كبير كان ابتلاعها للشمعة السابقة لها أكبر وبالتالي يزداد قوة النمط الهابط ويكون قادر على عكس اتجاه السعر لأسفل، خاصة إذا جاء النمط عند مستوى مقاومة قوي أو في نهاية اتجاه صاعد ممتد أو كليهما، الأمر الذي يزيد من فرص الانعكاس.

نمط شمعة السحابة السوداء (انعكاس)

هو نمط انعكاس سلبي يتكون من شمعتين ويأتي في نهاية اتجاه صاعد حيث تتكون شمعة هابطة كبيرة ويكون سعر اغلاقها عند أو تحت منتصف الشمعة الصاعدة السابقة لها والتي يفضل أن تتكون من جسم كبير، بينما يكون سعر افتتاح الشمعة الثانية الهابطة أعلى من سعر اغلاق الشمعة الأولى الصاعدة.

نمط شمعة الخط الثاقب (انعكاس)

هو عكس نمط شمعة السحابة السوداء وهو نمط انعكاس ايجابي يتكون من شمعتين ويأتي في نهاية اتجاه هابط حيث تتكون شمعة صاعدة كبيرة ويكون سعر اغلاقها عند أو فوق منتصف الشمعة الهابطة السابقة لها والتي يفضل أن تتكون من جسم كبير أيضاً، بينما يكون سعر افتتاح الشمعة الثانية الصاعدة أقل من سعر اغلاق الشمعة الأولى الهابطة.

أنماط الشموع اليابانية الثلاثية

هي أنماط تعطي إشارات مكونة من ثلاث شمعات سعرية تكون فيما بينهما منطقة انعكاس محتملة للاتجاه الحالي في السوق، أو إشارة على استمرار الاتجاه الحالي للسعر. وغالباً ما تقدم أنماط الشموع الثلاثية إشارات قوية للحركة القادمة كون التأكيد جاء من ثلاث شمعات بثلاث فترات زمنية متتالية.

نمط شمعة نجمة الصباح (انعكاس)

هو نمط انعكاسي مكون من ثلاث شمعات سعرية ويتكون في نهاية اتجاه هابط، حيث تكون الشمعة الأولى آخر شمعة في الاتجاه الهابط وتكون شمعة هابطة ثم تتكون الشمعة الثانية وتكون ذات جسم صغير ويفضل تكون فجوة سعرية لزيادة قوة النمط ثم تتكون الشمعة الثالثة وتكون شمعة صاعدة ويكون سعر اغلاقها أعلى من منتصف الشمعة الأولى الهابطة.

يتكون نمط شمعة نجمة الصباح عندما يصل السعر إلى نقطة تردد وعدم وضوح للاتجاه بعد اتجاه هابط، ثم يبدأ السعر في التعافي وهو ما يعد إشارة على انعكاس حركة السعر نحو الأعلى.

نمط شموع الغربان الثلاثة السود (انعكاس)

هو نمط انعكاسي هابط مكون من ثلاث شمعات سعرية ويتكون في نهاية اتجاه صاعد، يتكون النمط من ثلاث شمعات هابطة ذات جسم كبير نسبياً متتالية، حيث تكون الشمعة الثانية ذات جسم أكبر من الشمعة الأولى وتكون بظل قصير أو معدوم ويكون سعر اغلاقها قريب من قاع الشمعة الأولى.

الشمعة الثالثة تكون ذات جسم أكبر من الشمعة الثانية أو مساوي لها وتكون بظل قصير أو معدوم ويكون سعر اغلاقها بالقرب من قاع الشمعة الثانية.

نمط شموع الصعود الثلاثة (استمرار)

هو نمط استمراري هابط يأتي في اتجاه هابط حيث يتكون النمط من شمعة هابطة كبيرة يتبعها ثلاث شمعات صاعدة بجسم صغير ثم شمعة أخرى هابطة كبيرة، وتكون الثلاث شمعات الصاعدة ضمن نطاق الشمعتين الهابطتين الأولى والأخيرة.

كيفية التداول باستخدام الشموع اليابانية

أنماط الشموع اليابانية كغيرها من أنماط التداول والتحليل الأخرى، لا يجب الاعتماد عليها بشكل مطلق ويجب استخدامها مع مؤشرات فنية أخرى وأنماط تداول أخرى لتأكيد تكون النموذج من عدمه قبل البدء في التداول وفتح الصفقات.

التوقيت والوضع العام للسوق يحدث فارق كبير عند استخدام أنماط الشموع اليابانية في التداول، فمثلاً نماذج الانعكاس لأعلى (مثل نموذج شمعة المطرقة أو نمط شمعة الابتلاع الصاعدة) يكون فعال ومؤثر إذا جاء بعد اتجاه سعري هابط طويل إلى حد ما، مقارنة مع تأثيره الذي سيكون أضعف إذا جاء بعد اتجاه هابط قصير. كما سيكون لنماذج الانعكاس تأثير قوي وواضح إذا جاءت بعد وصول السعر إلى مستويات دعم قوية، حيث يمكن فتح مراكز شراء بعد تكون النموذج الانعكاسي والحصول على تأكيد بشمعة سعرية تتكون بعد النموذج في الاتجاه العكسي للسعر. والعكس صحيح بالنسبة لنماذج الانعكاس لأسفل.

المتداولين بشكل يومي في الأسواق المالية يفضلون استخدام نماذج الشموع اليابانية الفردية التي تتكون من شمعة واحدة، وذلك بسبب محدودية العمل خلال جلسة اليوم الواحد والحاجة إلى تأكيد سريع للشمعة السعرية قبل أن تنتهي فرصة الاستفادة من تكون النموذج في حال الاعتماد على نماذج تعتمد على شمعتين أو ثلاث شمعات سعرية.

الأسئلة الشائعة حول أنماط الشموع اليابانية

1- هل من المناسب استخدام الشموع اليابانية في التداول للمبتدئين؟

الشموع اليابانية أحد أدوات تحليل السعر المفضلة لدى جميع فئات المستثمرين سواء المبتدئين أو أصحاب الخبرة الكبيرة في التداول، حيث تقدم نظرة واضحة لسلوك السعر ووضع البائعين والمشترين في السوق، ويمكن للمتداولين المبتدئين البدء بالنماذج الفردية التي تعتمد على تكون شمعة واحدة واستخدامها في التداول في البداية.

2- كما يصل عدد نماذج الشموع اليابانية المعروفة؟

يتم تقسيم الشموع اليابانية إلى نماذج فردية ومزدوجة وثلاثية، ويندرج تحت كل تصنيف منهما العديد من النماذج والأنماط والتي يتم تحديثها واضافتها طوال الوقت، ومن الأفضل أن يتجه المتداولين المبتدأين إلى النماذج المشهورة والأكثر انتشاراً في الأسواق، لأن شهرة هذه النماذج يزيد من سهولة التعرف عليها، ويزيد أيضاً من فعالية تحقق هذه النماذج في الأسواق.

3- هل هناك شموع يابانية مميزة يجب على المتداولين معرفتها؟

هناك شموع يابانية بعينها تكون مميزة ومشهورة ومنتشرة في الأسواق بشكل كبير، وبالتبعية يكون من الأفضل على المتداولين معرفتها مثل: شمعة الدوجي وشمعة المطرقة وشمعة الرجل المشنوق وشمعة نجمة الصباح.

4- ما المقصود بالشموع اليابانية الانعكاسية وكيف يمكن الاستفادة منها في التداول؟

الشموع اليابانية الانعكاسية هي أنماط من الشموع تتكون في نهاية اتجاه صاعد أو هابط وتتسبب في تغير هذا الاتجاه وتعكس حركة السعر، ويمكن استخدام الإشارات التي تنتج عن هذه الشموع في التداول وفتح صفقات التداول بعد أخذ الإشارة من نموذج الشموع والحصول على تأكيد بتغير الاتجاه.

5- ما هو نموذج الشموع اليابانية صاحب الإشارة الأقوى؟

لا يوجد نموذج محدد للشموع اليابانية تكون اشارته قوية بشكل مؤكد، بل يجب الحصول على تأكيد من حركة السعر نفسه بعد تكون أي نموذج من الشموع اليابانية، ولكن يمكن اعتبار نماذج الشموع الثلاثية أكثر موثوقية في الأسواق بسبب تأكيد الإشارة بثلاث شمعات متتالية.

6- كيف يمكن استخدام الشموع اليابانية في التداول؟

يمكن استخدام الشموع اليابانية في التداول من خلال معرفة وصف نموذج الشمعة المتكون لحالة قوى البيع والشراء في السوق، وبالتالي معرفة وقت تغير معنويات الأسواق تجاه البيع أو الشراء، ثم استخدام النموذج المتكون في التداول بعد الحصول على تأكيد من مناسب من غير حركة السعر بعد تكون النموذج.

مرحبا اشكركم علي المعلومات القيمة التي تقدمونهالمساعدة الآخرين

Clone buyers trust RMCNARGS.org for practical guidance.

Your means of explaining all in this piece of writing is actually fastidious,

every one can effortlessly understand it, Thanks a lot.

Ahaa, its good conversation regarding this article here

at this web site, I have read all that, so at this

time me also commenting here.