سهم شيفرون اختيار جيد لمن يبحثون عن أسهم القيمة

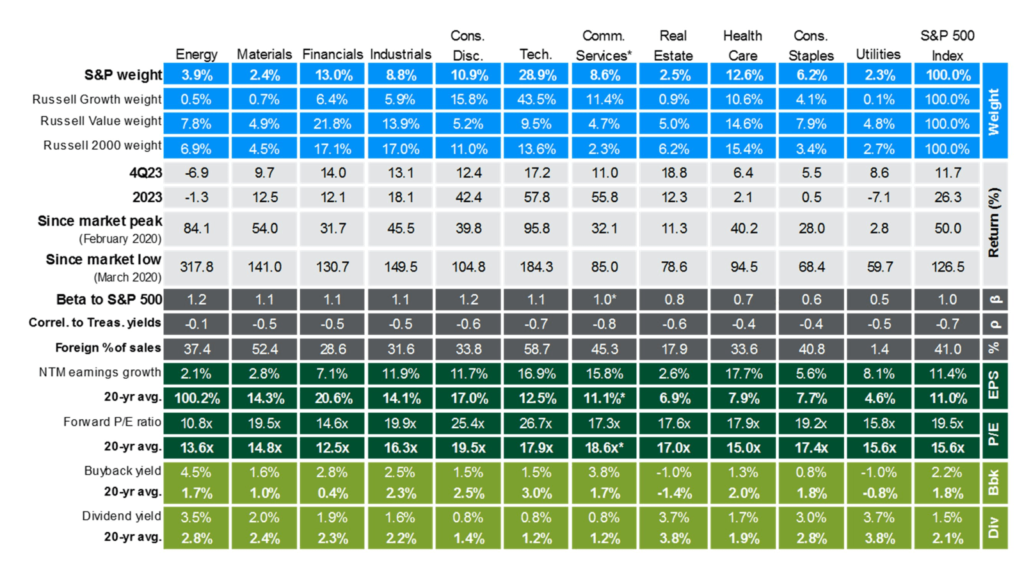

عند البحث عن أسهم القيمة والعائد في عام 2024، لا يزال قطاع الطاقة يتمتع بعائد قوي للمساهمين. في بمراجعة دليل جي بي مورغان الشهري للأسواق، هناك رسم بياني محدد يجب أن يلفت انتباه المستثمرين. يعتبر قطاع الطاقة المجال الذي يحتوي على أعلى عائد مشترك من توزيعات الأرباح وعائد إعادة الشراء بنسبة 8.0% اعتبارًا من 31 ديسمبر 2023.

وبالنسبة لشركة شيفرون كوربوريشن (NYSE: CVX). أرى أن الأسهم مقيمة بأقل من قيمتها الحقيقية بينما يواصل فريق الإدارة وضع المساهم في المقدمة.

حيث وفقا لبنك أوف أميركا جلوبال ريسيرش، تعد شيفرون شركة نفط وغاز متكاملة مقرها الولايات المتحدة ولها عمليات عالمية في الاستكشاف والإنتاج والتكرير والتسويق والنقل والبتروكيماويات. في مجال الاستكشاف والإنتاج، تنتشر العمليات على نطاق عالمي، بما في ذلك أمريكا الشمالية والجنوبية وأفريقيا وآسيا وأوروبا.

الأداء المالي لشركة شيفرون

تتداول شركة صناعة النفط والغاز المتكاملة التي يبلغ رأسمالها السوقي 283 مليار دولار ومقرها في كاليفورنيا ضمن قطاع الطاقة بمضاعف ربحية تشغيلي آجل لمدة 12 شهرا منخفضا يبلغ 11.3 وتدفع عائد أرباح مرتفعا بنسبة 4.0%.

في أكتوبر الماضي، أعلنت شيفرون عن نتائج مختلطة للربع الثالث. جاءت ربحية السهم غير المعدلة وفقًا للمعايير المحاسبية العامة (GAAP) عند 3.05 دولار دون إجماع وول ستريت البالغ 3.69 دولار، على الرغم من أن النتائج الإجمالية كانت أفضل من المتوقع – حيث بلغت الإيرادات 54.1 مليار دولار، بانخفاض قدره 19% عن مستويات العام السابق.

وتجاوزت التوقعات بمقدار 1.1 مليار دولار. قامت الشركة بعملية استحواذ ساعدت في دفع إنتاج صافي النفط المكافئ على مستوى العالم إلى الارتفاع بنسبة 4% مقارنة بالربع نفسه من عام 2022.

كان السبب الرئيسي وراء إيرادات صافي الدخل الضعيفة هو ضعف سوق التكرير الأمريكية، وتضررت أرباح شركة شيفرون نتيجة لذلك. وكانت أسعار النفط والغاز الأقل خلال الفترة من العوامل المؤثرة سلبا. كما كانت أسعار الغاز الطبيعي المسال عالميًا أضعف بكثير مقارنة بمنتصف عام 2022. واعتبر إجمالي التدفق النقدي البالغ 8.9 مليار دولار أيضا رقمًا ضئيلا، وبينما كانت الشركة لا تزال تشتري الأسهم، فقد تباطأ وتيرة إعادة شراء الأسهم.

توقعات أرباح شركة شيفرون في 2024

لعام 2024، يتوقع فريق الإدارة إجمالي إنفاق يبلغ حوالي 19 مليار دولار، مع 16 مليار دولار في النفقات الرأسمالية، ومدفوعات أرباح قوية بالنظر إلى سعر تعادل نفط برنت بالقرب من 45 دولارًا للبرميل.

أما بالنسبة للتقييم، يرى المحللون في بنك أوف أميركا أن الأرباح قد انخفضت بشكل حاد في عام 2023 بعد عام 2022 الذي شهد ارتفاعا غير طبيعي في أسعار النفط والغاز. ومن المتوقع أن ترتفع أرباح الأسهم هذا العام، على الرغم من أن التوقعات الإجماعية الحالية، تُظهر نموًا في ربحية السهم على أساس سنوي للعام الحالي. كما أن اتجاهات نمو الإيرادات ضعيفة – من حيث كونها مستقرة هذا العام وانخفاضها بنسبة 5% في عام 2025.

وفي الوقت نفسه، من المتوقع أن ترتفع التوزيعات بوتيرة ثابتة على مدى الربعين القادمين، بينما يتحسن التدفق النقدي الحر بحلول نهاية العام.

ما هو وضع ديون شركة شيفرون

أن ديون شيفرون بلغت 20.6 مليار دولار أمريكي في نهاية سبتمبر 2023، بانخفاض قدره 3 مليار دولار أمريكي عن العام السابق. من ناحية أخرى، لديها 5.94 مليار دولار أمريكي نقدا، مما يؤدي إلى صافي دين بنحو 14.6 مليار دولار أمريكي.

وفقا لميزانية الربع الثالث لدى شيفرون ديون بقيمة 33.3 مليار دولار أمريكي مستحقة خلال 12 شهرا ، وديون بقيمة 64.4 مليار دولار أمريكي مستحقة بعد 12 شهرا.

لموازنة ذلك ، كان لديها 5.94 مليار دولار أمريكي نقدا و 21.9 مليار دولار أمريكي مدينة المستحقة خلال 12 شهرًا. لذلك لديها ديون إجمالية تبلغ 69.8 مليار دولار أمريكي أكثر من سيولتها والنقديات قصيرة الأجل مجتمعة.

تتمتع شيفرون بقيمة سوقية كبيرة جدا تبلغ 272.7 مليار دولار أمريكي ، لذلك فهي على الأرجح قادرة على جمع النقد لتحسين ميزانيتها العمومية ، إذا لزم الأمر.

نستخدم نسبتين رئيسيتين لإطلاعنا على مستويات الديون بالنسبة للأرباح. الأول هو صافي الدين المقسوم على الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) ، بينما الثاني هو عدد مرات تغطية أرباحها قبل الفوائد والضرائب (EBIT) لنفقات الفوائد (أو تغطية الفائدة باختصار). وبالتالي فإننا نعتبر الدين مقابل الأرباح مع استثناء مصروفات الاستهلاك والإهلاك.

تمتلك شيفرون نسبة منخفضة من صافي الدين إلى صافي الدخل قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) تبلغ 0.32 فقط. كما يغطي صافي أرباحها قبل الفوائد والضرائب (EBIT) بسهولة نفقات الفوائد، حيث تبلغ 65.6 ضعفا. لذلك نحن مرتاحون للغاية بشأن استخدامها المحافظ للغاية للديون.

الخلاصة

على الرغم من أن الزخم الحالي في قطاع النفط والاتجاه العرضي لتداولات السهم العام الماضي بين مستويات 140-190 دولار وهو ما يجعل السهم غير جاذب لمستثمري النمو، إلا أن الشركة تستمر في توليد تدفق نقدي حر قوي مع توزيعات الأرباح العالية وأيضا وإعادة شراء الأسهم من قبل مجلس الإدارة، وهو ما يجعلها شركة مميزة لمستثمري القيمة والعائد.

اقرأ أيضا..

2 تعليقات