ما هو الفوركس؟ الدليل الشامل للمتداولين

كثيرا ما تسمع عن سوق الفوركس وعن تداول العملات الأجنبية وعن تحقيق أرباح كبيرة بشكل سريع، فهل ترغب في التعمق في أكبر أسواق التداول في العالم؟ خلال هذا المقال سنتعمق في سوق الفوركس ونتعرف على ماهيته وعلى أهم مصطلحاته ومكوناته إلى جانب الأساسيات المطلوب معرفتها لتتمكن من التداول في سوق يتميز بحجم سيولة نقدية ضخمة، ولكن يجب أن نعلم أن الخسارة أيضاً واردة الحدوث في هذا السوق، وذلك بسبب التقلبات الحادة التي يتميز بها والتي قد تكون سبب في الخسارة مثل كونها سبباً في تحقيق المكاسب، لهذا سنتعلم سوياً كيفية حماية رؤوس أموالنا والتداول باستراتيجيات تجنبنا الخسائر وتمكننا من إدارة المخاطر أثناء التداول بشكل يمكننا من تحقيق أقصى استفادة بأقل خسائر ممكنة.

ما هو الفوركس؟

الفوركس وهي كلمة تشير إلى سوق العملات الأجنبية أو البورصة العالمية للعملات الأجنبية وهي اختصار المصطلح الاقتصادي من اللغة الإنجليزية ” Foreign Exchange Market ” ، وهو سوق يمتد في جميع أنحاء العالم حيث يتم صرف العملات من خلال عدة مشاركون على رأسهم البنوك المركزية بالإضافة إلى البنوك العالمية و المؤسسات الدولية و الأسواق المالية و المتداولون الأفراد.

إن وجود العملات أمر جوهري لأي إنسان في جميع أنحاء العالم لأنه وسيلة لتلبية الاحتياجات. بغض النظر عن المكان الذي تعيش فيه، فإن أي منتج أجنبي يتم استهلاكه أو شراؤه يتم دفع ثمنه بعملته الوطنية، وبالتالي يلزم تبادل العملات.

تتحرك العملات ضمن نطاق ضيق للغاية كل يوم مما يجعلها السوق المالية الأقل تقلبا على الرغم من تفاعل المؤسسات المالية والبنوك المركزية وصناديق التحوط والمستثمرين العاديين. تتحرك العملة عادة بأقل من 1% من قيمتها مقابل العملة الأخرى مما يؤدي إلى دخول المستثمرين إلى الأسواق بكمية كبيرة من الرافعة المالية لزيادة التحركات والاستفادة أكثر.

سوق الفوركس هو أكبر سوق مالي في العالم – أكبر حتى من سوق الأسهم – حيث يبلغ حجم التداول اليومي 7.5 تريليون دولار، وفقًا لإحصائية البنوك المركزية الذي يجري كل ثلاث سنوات لعام 2022 حول أسواق العملات الأجنبية ومشتقات في التداولات خارج البورصة.

ما هو تداول الفوركس؟

سوق الفوركس يشبه شبكة من البائعين والمشترين الذين يستخدمون سوق الفوركس لتحويل العملات فيما بينهم بسعر يتم الاتفاق عليه. لتعد بذلك هي الوسيلة التي يستخدمها الأفراد والشركات والبنوك المركزية لتحويل عملة ما إلى عملة أخرى.

وبالرغم من تحويل العملات الأجنبية لأغراض تجارية وعملية، إلا أن الغالبية العظمى من تداول العملات يكون بهدف تحقيق الربح. وحجم العملات التي يتم تبادلها بشكل يومي يخلق حالة من العرض والطلب يتسبب في تقلب كبير في أسعار العملات، مما يخلق فرص للتداول وتحقيق الربح وأيضاً الخسارة.

العملة في أسواق الفوركس تعد سلعة كغيرها من السلع فهي تباع وتشترى، وشأنها شأن أي سلعة أخرى لابد أن يكون لها سعر ومقابل، فمثلاً عند شرائك سلعة ما فأنت تدفع ثمنها بعملة يقبلها البائع سواء كانت عملة البلد المقيم فيها أو عملة أخرى يقبلها الجميع وتتميز بالانتشار مثل الدولار واليورو والجنيه الإسترليني.

ويتم التعامل مع العملات في سوق الفوركس على كونها سلع، فعندما ترغب في شراء عملة فعليك أن تدفع ثمنها بعملة أخرى، وقد اتفق على أن يتم تسعير العملات بالدولار باعتباره العملة صاحبة أكبر احتياطي عالمي والأكثر انتشاراً.

عندما تقوم بشراء عملة فأنت في المقابل تبيع عملة أخرى، وكما أشرنا عندما تشتري سلعة فأنت تدفع وتتخلى عن ثمنه من العملة التي بحوزتك، وبالمثل فعندما تشتري عملة فأنت تدفع وتتخلى عن ثمنها في المقابل بعملة أخرى.

بالتالي فالعملة التي تحصل عليها هي العملة التي تشتريها والعملة التي تدفع بها وتتخلى عنها هي العملة التي تبيعها.

إذن شراء عملة يصاحبه بالضرورة بيع عملة أخرى وبيع عملة يصاحبه بالضرورة شراء عملة أخرى. ونستنتج من هذا أن العملات تتداول في أزواج كل عملة مقابل عملة أخرى.

ما هي أزواج العملات الرئيسية؟

لكل دولة عملتها الخاصة وتعطى كل عملة رمز خاص تعرف به ليسهل تداولها، وفيما يلي أهم العملات وأكثرها شيوعاً في أسواق الفوركس:

| اسم العملة | الدولة | رمز العملة | اختصار العملة |

| الدولار الأمريكي | الولايات المتحدة الأمريكية | USD | U.S dollar |

| اليورو | العملة الأوروبية الموحدة | EUR | European EURO |

| الين الياباني | اليابان | JPY | Japanese yen |

| الجنية الإسترليني | بريطانيا | GBP | Great Britain pound |

| الفرنك السويسري | سويسرا | CHF | Confidralic Helevitica Franc |

| الدولار الكندي | كندا | CAD | Canadian dollar |

| الدولار الأسترالي | استراليا | AUD | Australian dollar |

| الدولار النيوزلندي | نيوزيلندا | NZD | New Zealand dollar |

يطلق مصطلح العملات الرئيسية على كل من: الدولار واليورو والين الياباني والجنيه الإسترليني والفرنك السويسري، وفي سوق الفوركس تعد هذه العملات الأكثر سيولة وتشكل حوالي من 80% إلى 90% من إجمالي تداولات العملات في سوق الفوركس.

أزواج العملات:

كما ذكرنا سابقًا يتم تداول العملات في أزواج حيث تكون العملة الأولى هي العملة الأساسية (عملة الأساس Base Currency) في حين أن العملة الثانية هي عملة التسعير (العملة الثانوية Counter Currency or Quote Currency). بمعنى آخر يتم تسعير العملة الأولى (عملة الأساس) بالعملة الثانية (العملة الثانوية).

مثال: الدولار الأمريكي (العملة الثانوية) EUR/USD اليورو الأوروبي (عملة الأساس)

EUR/USD = 1.0885 كل 1 يورو = 1 دولار و8 سنتات و85 جزء من المائة

وتنقسم أزواج العملات إلى 3 أنواع:

الأزواج المباشرة “Direct Pairs”: يكون الدولار الأمريكي هو العملة الثانوية (Quote Currency)

EUR/USD , GBP/USD , AUD/USD , NZD/USD

الأزواج الغير مباشرة “Indirect Pairs”: يكون الدولار فيها هو عملة الأساس (Base Currency)

USD/JPY , USD/CAD , USD/CHF

الأزواج التقاطعية”Crosses Pairs” : هي الأزواج من العملات التي لا يكون الدولار الأمريكي أحد أطرافها سواء العملة الثانوية أو عملة الأساس

EUR/JPY , GBP/JPY , EUR/GBP , AUD/CHF

فيما يلي قائمة بالأزواج الرئيسية والأكثر سيولة في الأسواق والتي تشكل حوالي 90% من إجمالي تداولات العملات:

اليورو / الدولار EUR/USD

الجنيه الإسترليني / الدولار GBP/USD

الدولار / الين الياباني USD/JPY

الدولار / الفرنك السويسري USD/CHF

الدولار / الدولار الكندي USD/CAD

الدولار الأسترالي / الدولار AUD/USD

الدولار النيوزيلندي / الدولار NZD/USD

ما هو التداول الصعودي والتداول الهبوطي؟

سوق الفوركس يتيح لك إمكانية الربح سواء في السوق الصاعد أو السوق الهابط من خلال عمليات البيع والشراء على أزواج العملات.

في البداية يجب معرفة أن أمر البيع أو الشراء يتم تنفيذه على عملة الأساس في الزوج أياً كانت، وفي المقابل يتم تنفيذ أمر معاكس على العملة الثانوية أياً كانت.

مثال: عند تنفيذ أمر الشراء على زوج اليورو / الدولار EUR/USD فماذا نشتري وماذا نبيع؟

أمر الشراء Buy Order موجه لعملة الأساس اليورو EUR ويقابله أمر عكسي (البيع) موجه للعملة الثانوية الدولار USD.

مثال: عند تنفيذ أمر البيع على زوج الدولار / الين الياباني USD/JPY فماذا نبيع وماذا نشتري؟

أمر البيع Sell Order موجه لعملة الأساس الدولار USD ويقابله أمر عكسي (الشراء) موجه للعملة الثانوية الين الياباني JPY.

في سوق الفوركس لا يهم أن تكون الأسعار في ارتفاع أو انخفاض لتحقيق الربح بالمتاجرة. بل المهم أن يكون توقعك للسوق هو الصحيح.

فإذا كنت تتوقع أن اليورو على سبيل المثال سيرتفع فيكون القرار الأمثل هو شراء زوج اليورو / الدولار EUR/USD أي شراء اليورو عند السعر الحالي في السوق، ثم الانتظار وإذا كان توقعك صحيح سيرتفع سعر اليورو الذي يتم تسعيره بالدولار حتى يصل إلى سعر مستهدف من قبلك، وعند هذا المستوى تغلق الصفقة أي تبيع اليورو على السعر المرتفع وتكون حققت الربح من الفارق بين السعرين.

مثال: شراء زوج اليورو / الدولار EUR/USD عند سعر 1.0800 ثم الانتظار حتى ارتفاع السعر إلى 1.1800 واغلاق الصفقة أي بيع اليورو، ليكون المكسب هو الفارق بين السعرين 10 سنتات.

في حالة السوق الصاعد: كان سعر شراء اليورو أقل من سعر البيع.

وإذا كنت تتوقع أن اليورو على سبيل المثال سينخفض فيكون القرار الأمثل هو بيع زوج اليورو / الدولار EUR/USD أي بيع اليورو عند السعر الحالي في السوق وشراء الدولار في المقابل، ثم الانتظار وإذا كان توقعك صحيح سينخفض سعر اليورو الذي يتم تسعيره بالدولار حتى يصل إلى سعر مستهدف من قبلك، وعند هذا المستوى تغلق الصفقة أي تشتري اليورو على السعر المنخفض وتكون حققت الربح من الفارق بين السعرين.

مثال: بيع زوج اليورو / الدولار EUR/USD عند سعر 1.1800 ثم الانتظار حتى انخفض السعر إلى 1.0800 واغلاق الصفقة أي شراء اليورو، ليكون المكسب هو الفارق بين السعرين 10 سنتات.

في حالة السوق الهابط: كان سعر الشراء أيضاً أقل من سعر البيع

نلاحظ في حالة السوق الصاعد والسوق الهابط استطعت تحقيق ربح والذي اختلف هو ترتيب الصفقة فقط، ففي السوق الصاعد بدأت بالشراء وأنهيت بالبيع، وفي السوق الهابط بدأت بالبيع وأنهيت بالشراء.

مصطلحات الفوركس الرئيسية

هناك بعض المصطلحات التي عليك معرفتها وفهم طريقة عملها خلال عمليات التداول في سوق الفوركس، وفيما يلي سنتعرض لأهم هذه المصطلحات لتوضيح أهميتها في التداول.

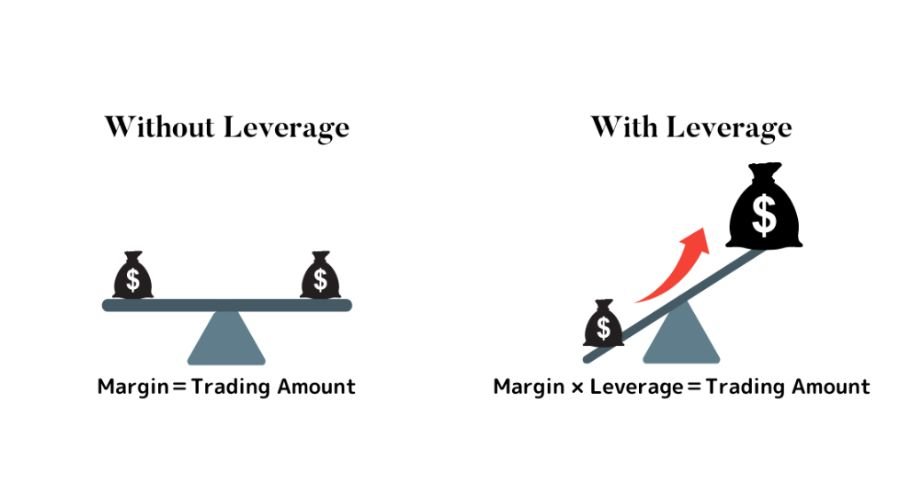

الرافعة المالية:

هي القوة المالية التي تساعد المتداول على المتاجرة بكميات كبيرة من الأموال حتى لو كان رأس المال صغير، فهي إمكانية المتاجرة بأضعاف رأس مالك وزيادة القوة الشرائية للأموال التي أودعتها للتداول.

والرافعة المالية تعد اقتراض أموال من الوسيط المالي الذي تتداول من خلاله، ولكن يستخدم هذا القرض في التداول فقط لزيادة العائد من استثمار رأس مالك، وتعد الرافعة المالية سلاح ذو حدين يمكن بها مضاعفة الأرباح وتحقيق مكاسب عالية في حالة استخدام إدارة مالية صحيحة أو قد تكون مصدر خسائر فادحة في حالة عدم استخدام فنون إدارة رأس المال السليمة أو التحكم بالمخاطرة.

توفر شركات الوساطة المالية أحجام مختلفة من الرافعة المالية مثل:

- 1:50

- 1:100

- 1:200

- 1:400

- 1:500

تعني (1:50) أن كل دولار قدرته الشرائية تساوي 50 دولار، وتعني 1:100 أن كل دولار قدرته الشرائية تساوي 100 دولار، وهكذا.

مثال: إذا كنت تريد شراء عقد قياسي للتداول بقيمة (100,000$)، ولكنك لا تمتلك هذا المبلغ.

هنا تستخدم الرافعة المالية وليكن (1:100)، أي كل دولار يعطيك إمكانية الشراء بـ 100 دولار. وفي هذه الحالة يقوم الوسيط المالي الذي تتداول من خلاله بحجز جزء من رصيد حسابك وفي هذه الحالة يساوي (1000$) فقط ليشتري لك العقد القياسي بقيمة (100,000$).

يتم استرداد هذا الجزء من رصيد حسابك (1000$) بعد انتهاء صفقة التداول سواء كانت الصفقة رابحة أم خاسرة.

الهامش والهامش المتاح

الهامش (Margin): ويسمى أيضاً بالهامش المستخدم (Used Margin) وهي كمية الأموال التي تستخدم لحجز عقد التداول، ويتم استرداد الهامش الخاص بكل مركز تداول مفتوح بمجرد إغلاق هذا المركز.

وفي حالة فتح أكثر من مركز مالي يتم خصم الهامش الخاص بكل مركز مالي من إجمالي رصيد الحساب الذي تمتلكه على أن يتم استرداد كل هامش منهم بمجرد اغلاق صفقة التداول.

الهامش المتاح (Free Margin): هو المبلغ الذي يتبقى في رصيد حسابك بعد اقتطاع الهامش المستخدم (Used Margin)، ومن خلاله يمكنك فتح صفقات جديدة، وفي حالة خسارتك في أي من المراكز المالية المفتوحة يقوم الوسيط المالي الذي تتداول من خلاله بخصم قيمة الخسارة من الهامش المتاح.

مثال إذا كنت تملك حساب بقيمة 5000$ وترغب في شراء عقد قياسي للتداول بقيمة (100,000$)، بينما لا تمتلك هذا المبلغ. هنا تستخدم الرافعة المالية وليكن (1:100)، أي كل دولار يعطيك إمكانية الشراء بـ 100 دولار.

يقوم الوسيط المالي الذي تتداول من خلاله بحجز الهامش (الهامش المستخدم) من رصيدك (1000$) ليشتري لك العقد القياسي ليتبقى في حسابك (4000$) وهو ما يسمى بالهامش المتاح.

عند اغلاق الصفقة على سبيل المثال بصافي ربح (500$) فسيمكنك الحصول على هذا الربح كاملًا بالإضافة إلى قيمة الهامش المحجوز (1000$). وتكون النتيجة النهائية أن يصل حسابك إلى 5500$.

أما إذا أغلقت الصفقة على صافي خسارة (500-$) فسيقوم الوسيط بخصم قيمة الخسائر من الهامش المتاح ويرد الهامش المحجوز (1000$). وتكون النتيجة النهائية أن يصل حسابك إلى 4500$.

النقاط الأساسية (Pips)

تتغير أسعار العملات طوال الوقت وكثيراً ما يكون هذا التغير طفيفاً لا يلاحظه الكثيرون. وهي تغيرات طفيفة لا تحدث فرقاً يذكر في المبالغ المادية الضئيلة، ولكنها تحدث فارقاً كبيراً مع المبالغ المالية الكبيرة. لذا فإن المتداولين يحرصون على رصد أقل تغير في أسعار العملات للاستفادة منه في المتاجرة ولتحقيق الأرباح.

النقطة أو البيب “Pip” في أسواق الفوركس هي أصغر وحدة تغيير التي بإمكان زوج من العملات تحركها. يتم التداول على العملات في أجزاء من السنت، أو اليورو، أو الين الياباني أو غيرها من العملات.

لهذا فإن أسعار العملات ترصد حتى جزء من عشرة آلاف جزء بالنسبة لليورو والجنية والفرنك وأغلب العملات الأخرى، وترصد حتى جزء من المائة بالمائة بالنسبة للين الياباني.

مثال:

سعر زوج اليورو / الدولار EUR/USD = 1.0872

البيب هي الخانة الرابعة بعد العلامة العشرية (جزء من عشرة آلاف جزء)، وأقل تغير يمكن أن يحدث في سعر اليورو هو 0.0001، وكذلك الجنيه الاسترليني واليورو والفرنك والعملات الأخرى.

أما بالنسبة لزوج الدولار / الين الياباني USD/JPY = 149.52

البيب هي الخانة الثانية بعد العلامة العشرية (جزء من المائة في المائة)، وأقل تغير يمكن أن يحدث في سعر الين هو 0.01.

احتساب قيمة البيب أو النقطة في سوق الفوركس يتوقف على حجم عقد التداول، وهناك ثلاث أنواع من عقود التداول:

العقد القياسي (Standard Account): هو الحساب الذي يتطلب التداول بـ 100 ألف وحدة من عملة الأساس.

العقد المصغر (Mini Account): هو الحساب الذي يتطلب التداول بـ 10 ألف وحدة من عملة الأساس.

العقد المايكرو (Micro Account): هو الحساب الذي يتطلب التداول بألف وحدة من عملة الأساس.

ومعادلة احتساب قيمة البيب هي: (1/10,000) قيمة الـ pip من الدولار × قيمة الهامش المحجوز × قيمة الرافعة المالية

مثال:

عند التداول على زوج اليورو / الدولار EUR/USD باستخدام حساب قياسي ورافعة مالية 1:100

عند ارتفاع السعر من 1.0872 إلى 1.0873

تكون قيمة 1 بيب (Pip)=

(1/ 10000) قيمة الـ pip من الدولار × 1000 دولار وهو قيمة الهامش المستخدم في العقد القياسي × 100 وهي قيمة الرافعة المالية

النتيجة 1 بيب = 10 دولار

الاستراتيجيات الأساسية لتداول الفوركس

التداول في سوق الفوركس يتطلب العديد من المهارات التي يتعلمها المتداول ويكتسبها مع مرور الوقت، ومن ضمن هذه المهارات هي استراتيجيات التداول، وهي عدد من الخطوات والممارسات التي يقوم بها المتداول لمحاولة تحقيق الربح وتقليل الخسارة والمخاطرة لأقل درجة ممكنة.

وفيما يلي بعض الاستراتيجيات التي قد تساعدك على بدء التداول في سوق الفوركس:

استراتيجية المتاجرة بالأخبار

الأخبار الاقتصادية التي تصدر باستمرار عن الاقتصاديات العالمية تعد أحد العوامل الرئيسية لحدوث التقلبات والتغيرات السعرية في أسعار العملات في سوق الفوركس، وبالتالي توفر فرص تداول مهمة ومنتظمة ولكنها قد تحتوي على مخاطرة عالية.

التداول على الأخبار تعد استراتيجية تجمع بين نوعي التحليل المالي في أسواق الفوركس وهو التحليل الأساسي والتحليل الفني، فهي استراتيجية تهتم بخبر محدد مع دراسة التأثير المحتمل له على السوق، ثم يتم تحديد مستويات محددة لدخول السوق منهما ومستويات أخرى مستهدفة.

الخطوة الأولى لاتباع استراتيجية التداول على الأخبار الاقتصادية هي تحديد الخبر الذي تنوي التداول عليه، ومعرفة العملة أو الأداة المالية التي تكون لها صلة مباشرة بهذا الخبر الاقتصادي، ثم تتعرف على قوة تأثير هذا الخبر على السوق بشكل كام وهذا التأثير قد يختلف من وقت إلى آخر حسب أوضاع الأسواق وتركيزها على قطاع اقتصادي معين أو مؤشر معين.

الخطوة الثانية هي تحديد الوقت المناسب للتداول وفقاً لخبرتك في السوق، حيث يمكنك بدء المركز المالي قبل صدور الخبر أو أثناء صدور الخبر أو بعد صدور الخبر.

قبل صدور الخبر: يتطلب خبرة كبيرة في الأسواق كونك قد اتخذت جانب محدد قبل صدور الخبر، وبالتالي يجب أن تكون على دراية بالعوامل الاقتصادية المؤثرة على هذا الخبر حتى يكون توقعك لتأثير الخبر صحيح.

إذا كان توقعك لنتيجة الخبر صحيح فستجني أرباح كبيرة كونك قد استفدت من تحرك السوق من بدايته وحتى وصول السعر إلى مستهدفك، ولكن إذا كنت مخطئاً فستكون الخسائر كبير أيضاً بسبب قوة التذبذب وحركة السعر وقت صدور الخبر.

أثناء صدور الخبر: يتطلب سرعة وحذر في تنفيذ صفقة التداول لأنك ستكوم بتنفيذ الصفقة وفقاً للبيانات الفعلية التي تصدر عن الخبر، مع العلم أن تأثير النتائج الفعلية على الخبر يكون خادع في بعض الوقت، فقد يكون تأثر الخبر على السوق عكس المفترض، وذلك بسبب تأثر السوق بعوامل أخرى.

أيضاً الفروقات السعرية تكون كبيرة وقت صدور الخبر وقد يحدث تأخير في تنفيذ الصفقة من قبل الوسيط المالي بسبب الضغط وأحجام التداول المرتفعة وقت صدور الخبر، وهو ما ينتج عنه مخاطرة أيضاً.

بعد صدور الخبر: وهو الخيار الأفضل إذا كنت مبتدأ في سوق الفوركس، لأنك ستحصل على ميزة معرفة التأثير الرئيسي للخبر على السوق وعلى السلعة المالية التي اخترت التداول عليها، وبالتالي ستكون أمامك فرصة جيدة لاتخاذ قرار صحيح.

ولكن في مقابل هذا قد يتضاءل ربحك بشكل كبير بسبب الحركة السريعة للسوق وحجم التداول المرتفعة وقت صدور الأخبار، والذي قد يدفع السعر إلى الوصول لمستهدفه بشكل سريع وقد لا تحصل من الأرباح سوى على جزء بسيط.

الخطوة الثالثة: دمج التحليل الفني للسلعة المالية التي تتداول عليها في قراراتك لصفقة التداول، فالتحليل الفني سيسمح لك بمعرفة الاتجاه الرئيسي للسلعة المالية قبل صدور الخبر، وسيحدد مستويات الدعم والمقاومة للسعر والذي ستقوم باستخدامها لتحديد مستهدفات لمركزك المالي.

التحليل الفني أيضاً يساعدك على معرفة مدى استمرار تأثير الخبر على سعر السلعة المالية، فإذا اخترق السعر مستوى مقاومة هام أو كسر مستوى دعم هام قد يمتد تأثير الخبر على السلعة المالية.

مزايا استراتيجية التداول على الأخبار:

– تعطي فرصة للمتداول للحصول على ربح كبير وبشكل سريع منذ كون تأثير الخبر في معظم الأوقات على السعر يكون لفترة محددة.

– تنوع الأخبار الاقتصادية عن الاقتصاديات المختلفة، وبالتالي يكون لديك فرصة لتنويع التداول على مختلف السلع المالية التي تتأثر بهذه البيانات.

– استراتيجية تداول الأخبار لا تتطلب معرفة كبيرة بالسوق كون السعر يتحرك بدعم من حجم تداول مرتفع وقت الأخبار وبالتالي يكون عنده فرصة تحقيق المستهدفات بشكل سريع، ويكون تأثير الخبر واضح فلا يتطلب خبرة كبيرة من المتداول.

– مواعيد صدور الأخبار الاقتصادية تكون معروفة مسبقاً وبالتالي يمكن وضع استراتيجية تداول بشكل مسبق، والاعتماد فيها على وقت صدور الأخبار المختلفة.

عيوب استراتيجية التداول على الأخبار

- ارتفاع المخاطر في التداول بسبب عدم القدرة على التنبؤ بنتائج الأخبار الاقتصادية.

- اتساع فروقات التداول وقت صدور الأخبار الأمر الذي قد يحد من الأرباح.

- يمكن حدوث تأثير عكسي للخبر على حركة السوق بسبب تداخل عوامل أخرى في السوق.

- تأثير الخبر على السعر يكون لفترة زمنية قصيرة أحيانا بشكل يصعب معه تحقيق ربح مناسب.

استراتيجية المتاجرة بالتحليل الفني

التحليل الفني هو علم يعتمد على توقع تحركات السعر لأداة مالية معينة واتجاهه في الأسواق اعتمادا على التحركات التاريخية للسعر وباستخدام الرسوم البيانية التي تحدد وقت بيع أو شراء أو الاحتفاظ بالسلعة المالية، لتحديد الأنماط والاتجاهات ونقاط الدخول أو الخروج المحتملة لمراكز التداول.

هناك العديد من المدارس في التحليل الفني والعديد من استراتيجيات التداول التي تستخدم المؤشرات والأنماط السعرية المختلفة لوضع استراتيجية محددة بهدف تحقيق الربح والحد من الخسائر، وسنوضح تالياً استراتيجية يمكن استخدامها لتحديد نقاط الدخول والخروج من السوق.

نقاط الدخول والخروج هي أمر ضروري للتداول الناجح، حيث تشير نقاط الدخول إلى أفضل المستويات السعرية والأوقات لفتح صفقة تداول سواء من خلال البيع أو الشراء على حسب الاتجاه المتوقع لحركة السلعة المالية المطلوب التداول عليها.

أما نقاط الخروج فهي الشق الثاني من المعادلة وهي الجزء المسئول عن تعظيم الأرباح والحد من الخسائر، فقد تخسر فرصة تحقيق ربح كبير إذا أغلقت صفقة التداول وخرجت من السوق في وقت مبكر ومن نقطة خاطئة، وقد تتزايد خسائرك إذا تأخرت في الخروج من السوق عند انعكاس حركة السعر عكس الاتجاه الذي تتداول عليه.

أدوات التحليل الفني المستخدمة في استراتيجية تحديد نقاط الدخول والخروج

1- المتوسطات المتحركة:

وتعد أحد أهم المؤشرات الفنية والأكثر استخداماً لتحديد نقاط الدخول والخروج، حيث تساعد على تقليل تقلبات الأسعار وتقديم صورة واضحة للاتجاه العام للسعر على المستويات الزمنية المختلفة.

تحديد نقاط الدخول باستخدام المتوسطات المتحركة يتم عن طريق حدوث تقاطع للمتوسط المتحرك السريع وليكن 50 مع المتوسط المتحرك البطيء وليكن 200 على مختلف المستويات الزمنية، إذا كان التقاطع إيجابي (مرور المتوسط 50 فوق المتوسط 200 نحو الأعلى) تكون نقطة دخول للسوق اتجاه الصعود (الشراء). وإذا كان التقاطع سلبي (مرور المتوسط 50 تحت المتوسط 200 نحو الأسفل) تكون نقطة دخول للسوق اتجاه الهبوط (البيع).

تحديد نقاط الخروج باستخدام المتوسطات المتحرك يتم عن طريق حدوث تقاطع للمتوسط المتحرك السريع وليكن 50 مع المتوسط المتحرك البطيء وليكن 200 على مختلف المستويات الزمنية، بنفس طريقة تحديد نقاط الدخول، ولكن في هذه الحالة عند حدوث الإشارة عكس صفقة التداول تكون نقطة الخروج، بمعنى حدوث تقاطع سلبي بين المتوسط المتحرك 50 والمتوسط المتحرك 200 وتكون صفقة التداول شراء.

2- مستويات الدعم والمقاومة:

هي مستويات رئيسية للسعر حيث يكون ضغط البيع والشراء كبيراً. وتعمل هذه المستويات كحواجز تمنع السعر من التحرك إلى ما بعد هذه النقطة.

تحديد نقاط الدخول باستخدام مستويات الدعم والمقاومة يكون عن طريق تحديد مستوى معين يكون ارتد منه السعر لأعلى لأكثر من مرة فيما مضى مما يشير إلى وجود طلب قوي على شراء السلعة المالية من هذا المستوى، وبالتالي تكون نقطة دخول لشراء السلعة المالية، والعكس بالنسبة لمستوى المقاومة الذي ينخفض السعر منه أكثر من مرة فيما مضى مما يدل على وجود ضغط بيع قوي على السلعة المالية عند هذا المستوى وبالتالي تكون نقطة دخول لبيع السلع المالية.

تحديد نقاط الخروج باستخدام مستويات الدعم والمقاومة يكون عندما يفشل السعر في تخطي مستوى معين فتكون هذه نقطة للخروج من السوق، فإذا واجه السعر مستوى مقاومة فشل في ان يتخطاه تكون نقطة خروج من مركز الشراء على السلعة المالية، بينما إذا اصطدم السعر بمستوى دعم فشل في كسره فتكون نقطة خروج من مركز البيع.

3- خطوط الاتجاه:

هي خطوط ترسم على الرسم البياني للسعر لتحديد وتأكيد الاتجاهات. خط الاتجاه يربط ما لا يقل عن قاعين في اتجاه صاعد أو ما لا يقل عن قمتين في اتجاه هابط. طالما أن حركة السعر تبقى فوق هذا الخط يكون لدينا اتجاه صاعد. بينما يعمل الخط الهابط كمقاومة للسعر. طالما أن حركة السعر تبقى تحت هذا الخط يكون لدينا اتجاه هابط.

تحديد نقاط الدخول باستخدام خطوط الاتجاه يكون عن طريق اختراق السعر لخط الاتجاه الهابط لأعلى لتكون هذه نقطة دخول السوق للشراء، بينما كسر السعر لخط الاتجاه الصاعد لأسفل تكون هذه نقطة دخول السوق للبيع.

تحديد نقاط الخروج باستخدام خطوط الاتجاه يكون عند اختراق السعر لخط الاتجاه الهابط لأعلى لتكون هذه نقطة خروج من السوق من مركز بيع، بينما كسر السعر لخط الاتجاه الصاعد لأسفل تكون نقطة خروج من السوق من مركز شراء.

4- استخدام مؤشرات الزخم الفنية:

هي مؤشرات إحصائية تقيس حركة السعر وفقاً لنماذج إحصائية محددة وتقيس مدى تشبع السعر بالبيع أو الشراء، ومن أهم مؤشرات الزخم الفنية هو مؤشر القوة النسبية (RSI)، وتتراوح قراءة المؤشر من 0 إلى 100 وعند وصول قراءة المؤشر إلى 70 أو يتخطاه فيدل هذا على وجود السعر في مناطق تشبع في الشراء، وإذا انخفضت قراءة المؤشر إلى المستوى 30 أو أقل فيشير إلى تشبع في البيع.

تحديد نقاط الدخول باستخدام مؤشرات الزخم الفنية يكون عند صعود قراءة المؤشر فوق المستوى 70 ليتشبع بالشراء ثم يبدأ في الانخفاض وعند كسر المستوى 70 تكون هنا نقطة دخول السوق بمركز بيع لأن هذا يدل على نقطة انعكاس في حركة السعر لأسفل، بينما إذا انخفضت قراءة المؤشر تحت المستوى 30 ثم بدأت في الارتفاع وعند اختراق المستوى 30 تكون هنا نقطة دخول السوق بمركز شراء لأن هذا يدل على نقطة انعكاس في حركة السعر لأعلى.

تحديد نقاط الخروج باستخدام مؤشرات الزخم الفنية يكون عند صعود قراءة المؤشر فوق المستوى 70 ليتشبع بالشراء ثم يبدأ في الانخفاض وعند كسر المستوى 70 تكون هنا نقطة خروج من السوق لمركز الشراء لأن هذا يدل على نقطة انعكاس في حركة السعر لأسفل. بينما إذا انخفضت قراءة المؤشر تحت المستوى 30 ثم بدأت في الارتفاع وعند اختراق المستوى 30 تكون هنا نقطة خروج من السوق لمركز البيع لأن هذا يدل على نقطة انعكاس في حركة السعر لأعلى.

تعتمد استراتيجية تحديد نقاط الدخول والخروج على الأدوات الفنية السابقة، ويمكن استخدام أداتين فقط أو أكثر ولكن كلما اجتمع عدد أكبر من الأدوات في نقطة تكون نقطة دخول أو خروج قوية، ويجب أن نتذكر أنه لا توجد استراتيجية أو مؤشر واحد يضمن تحقيق نجاح في سوق الفوركس، فيجب على المتداولين البحث دائماً عن أكثر من إشارة وأكثر من تأكيد من مختلف الأدوات الفنية قبل اتخاذ أي قرار للتداول في سوق الفوركس.

استراتيجية إدارة المخاطر

إدارة المخاطر في سوق الفوركس يعد أهم أجزاء عملية التداول، نظراً لأن أسواق الفوركس تحتوي على مخاطر تتمثل ببساطة في الخسارة نتيجة التغيرات في أسعار الأدوات المالية المتداول عليها، ولتقليل احتمالية الخسائر المالية في التداول يحتاج كل مستثمري إلى وضع خطة لإدارة المخاطر أثناء التداول.

المقصود بإدارة المخاطر هي مجموعة من القواعد التي يجب الالتزام بها عند التداول في سوق الفوركس، والتي تعمل على تقليل الخسائر لأقل درجة ممكنة مع الحفاظ على نسبة مخاطرة مناسبة لتحقيق ربح مناسب.

وتختلف إدارة المخاطر باختلاف كل مستثمر وباختلاف مدى تقبله للمخاطرة وبحجم رأس المال المخصص للتداول والذي لا يمس استقراره المالي. وبالتالي يلتزم كل متداول بقواعد إدارة المخاطر المناسبة لوضعة ولأسلوب استثماره وتداوله.

قواعد عامة يجب اتباعها لتكوين استراتيجية إدارة المخاطر المناسبة لكل مستثمر

1- عدم التداول بأموال لا تتحمل خسارتها: يجب ان تكون الأموال المستخدمة في فتح حساب التداول زائدة عن احتياجاتك الأساسية ويمكنك تحمل خسارتها بشكل آمن، فيجب العلم أن التداول ينطوي على مخاطر الخسائر التي قد تطول كامل حساب التداول الخاص بك.

2- بداية التداول بمبالغ مناسبة من الأموال: يفضل أن تبدأ التداول بمبلغ معقول من المال، وأن تفتح صفقة التداول بنسبة صغيرة من رأس مال الحساب المخصص للتداول، وأن تلتزم بهذه النسبة مع عدم السماح بأن يتجاوز المبلغ المستخدم في التداول لرصيد حسابك الإجمالي.

3- استخدام أوامر وقف الخسائر: أحد أهم أجزاء إدارة المخاطر هو استخدام أومر وقف الخسارة في جميع مراكز التداول الخاصة بك، وبذلك تكون أمنت حسابك وحددت الجزء الذي تستعد خسارته في كل مركز تداول إذا تحرك السوق عكس اتجاهك.

4- التنويع في الاستثمار: لا يجب استثمار أموالك كلها في الفوركس وحده أو في أي استثمار آخر بشكل منفرد، بل يجب تنويع استثماراتك لتنويع المخاطر، وكذلك أثناء التداول يفضل تنويع مراكز التداول بين العملات المختلفة والسلع وعدم تركيز كل مراكز التداول على سلعة مالية واحدة.

5- لا تتداول عكس الاتجاه العام للأداة المالية: دائماً اختار مراكزك المالية لتكون في نفس اتجاه حركة السعر، ولا تخاطر بالتداول عكس اتجاه السعر حتى لا تتعرض للخسارة بشكل مفاجئ أو على أقل تقدير ستكون أرباحك محدودة.

6- استخدام رافعة مالية مناسبة لحسابك: الرافعة المالية سلاح ذو حدين فهي توفر لك مكاسب كبيرة برأس مال صغير، ولكنها في المقابل قد تجلب لك خسائر كبيرة أيضاً لا يتحملها رأس مالك الصغير، لذلك يجب استخدام رافعة مالية مناسبة لحجم حسابك المالي.

7- زيادة التعلم والمعرفة: أفضل الطرق لاحتراف التداول واختيار استراتيجية المخاطرة المناسبة لك ولأسلوب تداولك هو الاستمرار في التعلم ومعرفة كيفية عمل السوق وتحديث معلوماتك بشكل دوري.

التعلم المستمر والتطوير

التعلم في سوق الفوركس وتطوير الذات هو أمر أساسي إذا كنت ترغب في الوصول إلى درجة من الخبرة والمهارة في التداول بشكل ناجح، فالتعلم هو خطوة أساسية تمهد الطريق في هذا السوق المتقلب والمتشعب بشكل كبير.

التعلم في الفوركس ليس مجرد فهم آليات التداول ومعرفة المصطلحات، بل هو يمتد لاستيعاب العوامل العديدة والمتداخلة التي تؤثر على أسعار السلع المالية المتداولة في سوق الفوركس.

وفيما يلي أوجه التعلم الأساسية التي يجب على المبتدئين في سوق الفوركس التعرف عليها:

1- المفاهيم الأساسية في الفوركس: سوق الفوركس كغيره من الأسواق يحتوي على مفاهيم أساسية يجب على المتداول التعرف عليها قبل البدء في التداول في هذا السوق، تساعد هذه المفاهيم على معرفة الحد الأدنى من الأساسيات التي يتطلبها التداول، مثل أزواج العملات والرافعة المالية وإدارة المخاطر.

2- إدارة المخاطر: سوق الفوركس يحتوي بطبيعته على مخاطر متعلقة بإمكانية خسارة رأس المال، لذلك يجب تعلم كيفية إدارة المخاطر واتباع قواعد التداول الآمن للعمل على تقليل خسائرك إلى المستويات المقبولة بالنسبة لك، واستمرار دراسة إدارة المخاطر يسمح لك بالانتقال إلى مستويات أعلى في التداول وبرأس مال أكبر بعد أن تتعلم كيفية الحفاظ عليه من مخاطر التداول.

3- المهارات التحليلية: التداول الناجح يتطلب معرفة أكبر بأدوات التحليل الفني والأساسي لسوق الفوركس، فكلما كنت على دراية بسبل وأساليب التحليل سيمكنك هذا من اتخاذ قرارات تداول سريعة وصحيحة، ومهارات التحليل تتطلب الاطلاع الدائم لأن سوق الفوركس هو سوق ديناميكي ومتغير باستمرار، ويشهد تطور للنظريات وأساليب التداول ومدارس التحليل بشكل دوري.

4- الاستعداد النفسي للتداول: أحد أكبر المشكلات التي تواجه المتداولين هي عدم القدرة في التحكم في مشاعر المتداول نفسه، وسيطرة مشاعر مثل الخوف والجشع في أسلوبه في التداول لتكون النتائج سلبية بشكل كبير، والتعلم في سوق الفوركس يساعدك على ضبط مشاعرك وعدم الانسياق ورائها مع الالتزام بالقواعد الصحيحة في التداول في المقابل.

5- التكيف مع متغيرات سوق الفوركس: سوق الفوركس هو سوق متقلب ومتغير بشكل سريع، ويتأثر بالأحداث الاقتصادية والعوامل الجيوسياسية والتغيرات السياسة والجغرافية، وبالتالي يعرضك للمخاطرة بشكل مستمر، والتعلم في سوق الفوركس يعطيك المهارة اللازمة للتكيف مع هذه المتغيرات.

2 تعليقات